Tiempo de lectura aprox: 2 minutos, 12 segundos

https://observatorionearshoring.com.mx/

En los últimos meses se han generado mitos entorno al nearshoring. Esto se explica en gran parte porque se ha definido de forma errónea el fenómeno y pocos análisis se han hecho de forma empírica y con datos a nivel industria. Incluso, como mencionamos en un artículo previo, se ha dado un énfasis desproporcionado a la Inversión Extranjera Directa (IED) como mejor indicador del fenómeno.

En el Observatorio Nearshoring definimos el nearshoring como el aumento de la capacidad productiva, ya sea por la llegada de nuevas empresas a México o por la expansión de las ya establecidas con el objetivo de exportar a Estados Unidos. Incluso consideramos que el término “relocalización de empresas” no es la mejor forma de referirse al fenómeno, ya que esta traducción da la idea de cerrar una planta de producción en Asia para abrir una nueva en América. Sin embargo, el nearshoring implica expandir operaciones en América para mejorar la capacidad de respuesta en mercados como Estados Unidos, mientras Asia absorbe gradualmente la capacidad liberada; es decir, no se cierran las plantas en Asia (ver artículo previo).

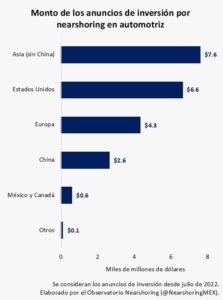

Industria automotriz

Los datos indican que las principales inversiones en la industria automotriz son de empresas de Asia, excluyendo a China, superando incluso a Estados Unidos. Le siguen los países europeos con 4,300 millones de dólares y, a cierta distancia, las fábricas chinas dedicadas a autopartes, producción de vehículos ligeros y ciertos componentes.

Se concluye que la inversión por nearshoring en la cadena de valor automotriz de México no está liderada por China. Por lo que, la narrativa de que el nearshoring -en general- se relaciona con el traslado de fábricas de China a México es incorrecta. En el caso de la industria automotriz, son las fábricas de países asiáticos, sin incluir a China, las que están invirtiendo en México. Empresas como Kia y Hyundai han traído consigo inversiones adicionales de proveedores exclusivos para estas marcas. Además, la industria europea está apostando por crecer y servir al mercado de América del Norte desde México, en parte debido a preocupaciones sobre conflictos en Europa del Este y el encarecimiento del gas natural.

Si consideramos los datos, vemos que muchas plantas ubicadas en Asia están optando por México para abastecer el mercado norteamericano, al igual que empresas estadounidenses y europeas. Las empresas chinas también están haciendo esfuerzos, pero sin la presencia de grandes plantas de fabricación de automóviles para exportar a Estados Unidos. El anuncio de la planta de Tesla es una de las razones que han estado atrayendo inversiones chinas en autopartes.

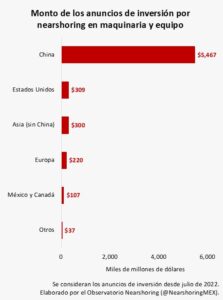

Industria de maquinaria y equipo

En cuanto al nearshoring en la industria de maquinaria de equipo, se observan inversiones crecientes desde el verano de 2022, siendo China el inversor preponderante con 5,467 millones de dólares. A diferencia de la industria automotriz, en este sector se confirma la narrativa de que las inversiones de Chinas en México son significativas y del orden de $5,467 millones de dólares. En las siguientes posiciones, y muy por debajo, se encuentran Estados Unidos con $309 millones de dólares y Asia (sin China) con $300 millones de dólares.

De los dos ejemplos previos, se concluye que es esencial no generalizar el nearshoring y analizar la información a un nivel desagregado y por industria para entender cómo se están moviendo las inversiones. Si no somos cuidadosos y generalizamos, podríamos llegar a conclusiones erróneas como ha estado ocurriendo.

En el Observatorio Nearshoring contamos con una base de datos a nivel empresa con información detallada de los montos de inversión, industria, ubicación, generación de empleos, requerimientos de electricidad, entre otras muchas características. Por lo que podemos analizar el fenómeno con evidencia empírica y a partir de datos desagregados. Si estás interesado en conocer más sobre este tema y obtener datos detallados para tomar decisiones de inversión informadas, no dude en contactarnos.

Contacto: @NearshoringMEX

Observatorio Nearshoring a septiembre de 2023