Tiempo de lectura aprox: 6 minutos, 34 segundos

Por Claudia Villegas

Durante la crisis de las hipotecas subprime, Francisco Padilla, cofundador de Konfío, trabajaba en Nueva York, justo en los años del colapso de intermediarios financieros. Vio de cerca la crisis de las hipotecadas subprime y supo que vendrían años de escasez de créditos.

Hoy, es fundador y socio de una financiera especializada en pequeñas y medianas empresas (Pymes), valuada en mil 300 millones de dólares, uno de los unicornios mexicanos más exitoso y prometedor en el mercado del financiamiento para negocios con alto potencial de crecimiento.

Era el año del cisma de los créditos hipotecarios, y el joven mexicano, experto en ciencia de datos, trabajaba para la firma MicroStrategy. Desde esa firma de minería de datos para la inteligencia empresarial, vio desfilar los muertos en el clóset del sector bancario, avecinados en los distritos financieros de Nueva York.

Casi 15 años después, al frente de la Sociedad Financiera de Objeto Múltiple (Sofom), Konfío, Francisco Padilla Sánchez asegura que las Pymes en México cada vez generan más empleos, aumentando su contribución pulverizada a la economía.

Por ello, la solución que Konfío planeaba para el mercado mexicano, tenía que estar atada a la tecnología para llegar a todas las regiones del país en donde operan importadores y exportadores, pero siempre dentro del segmento menos atendido y, a veces, olvidado.

En el caso de las Pymes, comenta el experto, no era posible liberar créditos de forma sencilla, como si fuera un préstamo al consumo, de nómina u otras actividades más homologadas, y asegura que “la única forma de sacar adelante este proyecto era con tecnología y hasta con inteligencia artificial”.

Y todavía más, los cofundadores de Konfío también sabían que la solución tecnológica para otorgar créditos a este segmento de la población tenía que considerar la información fiscal, porque la formalidad tributaria es un reto constante en este sector.

Recordó Francisco que, desde 2014, cuando las autoridades tributarias comenzaron a exigir la facturación electrónica, Konfío sabía que esa era otra huella digital que dejan los negocios y que se podía aprovechar para acelerar la autorización de financiamientos.

“Si tú vas y pides un crédito a cualquier otro lugar, te van a pedir gran cantidad de documentación, estados financieros auditados, garantías, montos que no corresponden”, comenta en entrevista con Fortuna quien, junto con David Arana, fundó una de las empresas más exitosas en el financiamiento a las Pymes.

Es así que, en Konfío, se consolida el ejercicio de una banca que no presta en función de garantías, sino de los proyectos en marcha, y estudió el monto promedio de créditos que solicitan las Pymes.

Las estadísticas indican que el financiamiento promedio es de un millón 500 mil pesos, y la gran mayoría de esos préstamos sólo se otorgan con garantías. De esta forma, si se compara con los financiamientos de bancos, encontramos que los créditos se concentran sólo en las pequeñas empresas que pueden cubrir esas garantías, y entonces, cuando las instituciones de crédito pensaban otorgar alguna línea, el mercado no crecía.

Por ello, cuando se iniciaron las operaciones de Konfío, dice uno de sus fundadores, asumieron el compromiso de buscar atender, con una respuesta positiva, a las empresas que confiaban en su intermediación de recursos.

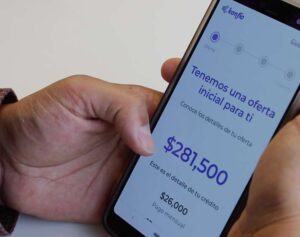

El desafío era cómo lograrlo rápido y sin incurrir en riesgos innecesarios. Explicó que sólo deberían llenar “una solicitud y que en cinco minutos tuviéramos una respuesta, aprovechando datos fiscales”.

Konfío atiende a un segmento empresarial que representa más de 80 por ciento de los empleos y, bajo la figura de Sociedad Financiera de Objeto Múltiple (Sofom), se ha consolidado como una intermediaria, cuya operación se sustenta en una robusta plataforma tecnológica y en alianzas estratégicas que le han permitido obtener el fondeo necesario para consolidar ya, una derrama de mil millones de dólares, apoyando a más de 70 mil Pymes, después de que en 2014 otorgaron su primer financiamiento por 10 mil pesos.

En 2016 obtuvo su primera inyección de capital, con ocho millones de pesos, en una ronda de capital con acciones serie A, que fue liderada por Accion Frontier Inclusion Fund, QED Investors, Kaszek Ventures y Jaguar Ventures. Después vendría una nueva ronda de inversión, pero que sumó más de 85 millones de dólares. Entonces, la inversión estuvo liderada por Vostok Emerging Finance y Victory Park Capital Advisors, junto con la Corporación Financiera Internacional. Konfío también conquistó al Banco Interamericano de Desarrollo (BID), a la multinacional japonesa Softbank y mantuvo el interés de Kaszek Ventures y QED Investors.

¿Cómo se logró el fenómeno Konfío?

A los fundadores de Konfío les tocó crecer en medio de una época en la que principal problema era la liquidez y encontrar fondos para otorgar créditos. Ese fue otro gran reto, además de consolidar una solución tecnológica que permitiera eliminar las barreras de información para otorgar créditos a las Pymes.

Los fondos y bancos que participaron en las rondas de capital de Konfío no sólo aportaron recursos, también compartieron la experiencia de la digitalización de los procesos de crédito en otros países de América Latina. Para algunos de los fondos que participaron en la capitalización del crecimiento de esta Sofom, Konfío fue su primera operación en América Latina y confirmaron que el crédito para las Pymes no sólo garantiza su supervivencia, sino que permite su crecimiento hasta en 25 por ciento.

“Nos da mucho gusto que hemos podido bajar fondos del extranjero y los hemos puesto a trabajar en México, y les hemos demostrado en el extranjero que, efectivamente, en México, mujeres, Pymes, industrias y regiones son muy rentables para invertir”, acota Padilla Sánchez.

Pero las Pymes no sólo necesitan crédito. Ahora Konfío va por el mercado de los servicios para este sector empresarial. Por ejemplo, una tarjeta de crédito empresarial, una buena y eficiente terminal para realizar cobros en pequeños establecimientos.

Abunda Francisco que “nuestra visión para alcanzar lo que queremos es que Konfío sea el único punto de referencia para las necesidades financieras de todas las Pymes de México”.

Sobre la competencia que representa la banca digital que surge con fuerza gracias a la Ley para Regular las Instituciones de Tecnología Financiera (Fintech), Padilla indica que esa rivalidad por el mercado de las Pymes no concentra la atención de Konfío, al contrario, si el mercado crece, sostiene, “crecemos todos”.

Y subraya que su “visión es que el cliente nos elija como el producto con el cual va a resolver sus necesidades sobre otras alternativas”.

Agrega que “ahora, cuando el cliente se enfrenta a alternativas, sabrá que, en Konfío, ya trabajamos para mejorar nuestra oferta de productos. No estamos ni estaremos observando a la competencia”.

Al ser una empresa digital y de finanzas, el componente de la competencia está cambiando todo el tiempo; no obstante, precisa el experto, lo que nunca debe cambiar es la cultura, la filosofía para operar, los principios, los valores, la forma de ver a sus clientes. Toda esa filosofía generada en Konfío, sí será difícil de replicar, sostiene.

Esta Sofom buscar llegar a las Pymes con nuevos productos que contribuyan a mejorar sus operaciones, productos más rápidos, más fáciles de acceder, mejores, con más funcionalidades.

Así, la mejor manera de comprobar que los productos de Konfío están funcionando es el crecimiento de las Pymes.

Con estos antecedentes, Konfío cerró una renovación de la línea de crédito que mantiene con Goldman Sacks, una operación importante en medio de un ambiente de tasas altas, y de esta forma se fortalece como un vehículo para que las Pymes comiencen a crecer y con la misión de ayudar a las empresas de este sector a expandir sus operaciones.

de esta forma se fortalece como un vehículo para que las Pymes comiencen a crecer y con la misión de ayudar a las empresas de este sector a expandir sus operaciones.

Nuevas oportunidades

Frente a la relocalización de cadenas productivas (nearshoring), Konfío considera que sólo tendrá que recuperar la experiencia que ya tiene con miles de Pymes que han vivido el proceso de reubicación de proveedores de las exportadoras. Por ejemplo, en la región de León, Guanajuato, el nearshoring comenzó hace más de 30 años.

“Me acuerdo del fenómeno empresarial que generó la planta de General Motors en esa época. Pero, en realidad, yo te diría que siempre estamos visitando, volteando a ver a nuestros clientes, y siempre nos gusta cruzar el tema cuantitativo con el tema cualitativo”, destacó Padilla Sánchez.

Konfío analiza, por lo tanto, el conocimiento de sus clientes, porque son ellos los que están marcando las tendencias que deben tener los nuevos productos a partir de sus necesidades.

Ahora, el equipo de Konfío pregunta a los empresarios: “Oye, trabajas en cadena de suministro, ¿cuál es tu problema? ¿Tu principal problema ahorita? ¿Cuál es tu principal inquietud?

Todas las Pymes regresan con tres respuestas: Yo quiero vender más, yo quiero cobrar mejor y quiero reducir carga administrativa. Por ello, Konfío ha decidido ofrecer productos que, precisamente, mejoran la gestión de esa carga administrativa.

¿Qué viene para las Pymes y para Konfío?

Luego de más de diez años de todo tipo de cambios en el entorno macroeconómico, cambiario y en el negocio del crédito, los fundadores de Konfío aseguran que el gran aprendizaje que les ha dejado esta crisis es la capacidad de adaptarse en medio de la incertidumbre.

“Ya nos tocó el tipo de cambio en niveles de 25 pesos, el Covid, ya nos tocó cambio de administración”, recapitula Francisco, y apunta que con el alza que registra la economía, observan un escenario estable y en crecimiento. La normalización de las tasas de interés que, por un tiempo, se ubicarán en 11 pesos, será otro reto.

Después de que, durante la pandemia, Konfío tuvo que recortar parte de su personal, Padilla considera que se trata de un fenómeno de altas y bajas que viven muchas empresas, y que ahora les ha permitido sostener una operación con más personal que en 2022.

Con un nivel de cartera de 3 por ciento, Konfío se adapta a los cambios generados por la crisis sanitaria y geopolítica; sin embargo, sí ha dado golpes de timón para proteger el proyecto que, eventualmente, llegaría a otros países. Por ahora, el enfoque del equipo directivo de Konfío está en fortalecer al gobierno corporativo y la institucionalización de cada proceso, que le ha permitido atender a más de 85 mil Pymes en todos los estados e industrias.

De esas 85 mil Pymes, Konfío ha logrado mantener a 60 mil como clientes, lo que también les ha permitido constatar, en muchos casos, que con el financiamiento oportuno es posible reducir la tasa de mortandad de las compañías en este segmento empresarial.

Hace algunos años, un estudio de la consultoría McKinsey, respaldado por el BID, reveló que si en México las Pymes tuvieran acceso al financiamiento que necesitan, podrían pasar de una participación de 20 mil millones de dólares en la economía, a más de 140 mil millones.

“Es decir, que solamente hemos tocado como una séptima parte del potencial del mercado. Entonces, cuando un sector representa 42 por ciento del PIB, hace todo el sentido del mundo, porque además genera el 70 por ciento del empleo formal del país”, concluye el cofundador de Konfío y asegura que las Pymes que han sido constituidas, operadas y defendidas por mujeres, ocupan un lugar especial, que también debe ser atendido por el crédito.

Las Pymes a cargo de mujeres, crecen más de 40 por ciento, en un plazo de dos años, luego de que consiguieron un crédito con Konfío.

También te puede interesar: Educación financiera, la revolución que México necesita | Entrevista con Carlos Peña, fundador de OPEN