Tiempo de lectura aprox: 2 minutos, 28 segundos

Hace unos meses me invitaron a un evento de emprendimiento social que resultó no solo interesante sino revelador. Al platicar con varios emprendedores sociales, jóvenes ultra motivados en desarrollar empresas rentables con causa social, descubrí que su atención e interés para financiar su crecimiento no solo estaba puesto en los recursos que proveen los fondos de capital de riesgo o venture capital. Todos tenían su vista puesta en el crédito mezzanine.

La “nueva” tendencia de financiamiento entre los emprendedores, sobre todo entre las empresas medianas de tecnología, es esta herramienta financiera híbrida entre deuda y capital contable. Una nota reciente publicada por el Financial Times sostiene que: “los bancos y otros prestamistas han reducido los precios y han relajado sus términos para hacer que la deuda sea más atractiva para los nuevos emprendimientos de Silicon Valley mientras intentan competir con los fondos de venture capital.” Y agrega: “Los primos menos conocidos de estos fondos, los proveedores de deuda de riesgo, suelen ofrecer préstamos a empresas emergentes mientras compran warrants que pueden convertirse en acciones lucrativas en el futuro.”

¿Qué es el financiamiento mezzanine?

Los créditos mezzanine o “entrepiso” no son nuevos. Se desarrollaron en los Estados Unidos en la década de 1960 y tuvieron un gran impulso durante la década de 1980, a medida que el número de empresas altamente apalancadas se expandió.

La palabra “entrepiso” proviene del italiano: mezzano –medio, intermedio, ubicado en el centro–, y se remonta al griego: mezos –medio. Probablemente sea más fácil entenderlo usando el concepto arquitectónico de un entrepiso que está entre la planta baja y el segundo nivel. De igual manera, este tipo de financiación es un híbrido entre la deuda y la inversión de capital.

Es una forma de financiar la realización de un proyecto de riesgo o la expansión de un negocio en marcha en el que el inversor aporta recursos a través de deuda con el derecho de comprar acciones de la empresa que lo recibe (el “prestatario” o “acreditado”) en un precio predeterminado (warrant). Es decir, un inversionista presta un crédito sin garantías reales ni avales, normalmente por un monto y plazo mayor al que estaría dispuesta a conceder la banca comercial. A cambio, solicita el derecho de convertir el saldo del crédito por acciones del capital contable en caso de que la empresa que lo recibe incumpla alguno de los acuerdos pactados durante el plazo o vida del financiamiento.

¿Qué características tiene?

Quien recibe este tipo de préstamo garantiza el cumplimiento de pago con un porcentaje accionario de la compañía a un valor acordado previo al otorgamiento de dicho préstamo (valuación pre-money). Ambas partes, inversionista y acreditado, acuerdan términos y condiciones, incluidas obligaciones de hacer y no hacer (covenants), que, en caso de ser incumplidas por el acreditado, darán el derecho al inversionista de convertir el saldo del préstamo en acciones a un valor bajo, previamente pactado.

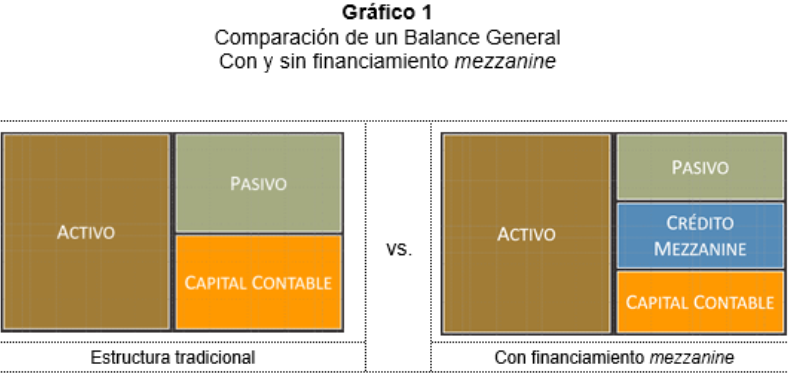

Esta alternativa de financiamiento es un híbrido entre deuda y capital contable porque, aunque es registrado contablemente como pasivo, mantiene la contingencia permanente de convertirse en capital contable. Por ello, este préstamo está subordinado a la deuda con garantía, pero mantiene prelación de pago sobre el capital contable.

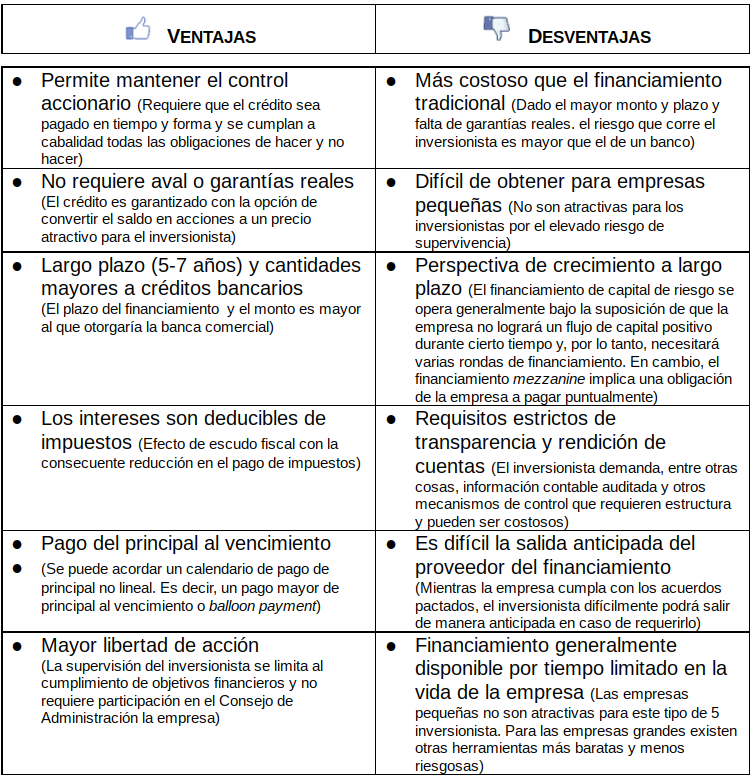

Ventajas y desventajas de esta herramienta

Este producto financiero supone varias ventajas para el empresario y la empresa que lo toman, pero igualmente entraña una serie de riesgos y desventajas que necesitan entender. A continuación, algunas de ellas:

Algunas ideas finales

Los fundadores y dueños de empresas con potencial de crecimiento que deseen recurrir a esta alternativa financiera podrán elegirla por la libertad para decidir y la flexibilidad para operar, pero es fundamental entender los riesgos que asumen. A cambio de mayores montos y plazos de financiamiento, estos empresarios deciden dejar abierto el riesgo de convertir un préstamo en acciones a un precio bajo. Si las cosas salen conforme a sus planes, resultará un excelente negocio: serán dueños de una empresa que habrá materializado un crecimiento importante con los recursos obtenidos.

Al mismo tiempo, el inversionista que otorgó el préstamo mezzanine habrá concretado un buen negocio y habrá obtenido un rendimiento atractivo. Sin embargo, si las cosas no salen bien y la empresa incumple alguno de los términos pactados, el emprendedor habrá perdido parte de la propiedad de su negocio a un precio poco atractivo y con ello, también habrá perdido el control y la libertad para operar. En cualquiera de los escenarios, resulta mandatorio entender esta herramienta.

*Profesor del área de Dirección Financiera de IPADE Business School