Tiempo de lectura aprox: 8 minutos, 49 segundos

El panorama de China muestra signos de debilitamiento, de acuerdo con los indicadores recientes, lo que tendrá implicaciones para la economía global; tema que es analizado desde tres perspectivas por Banorte, Blackrock y Fitch Ratings en notas independientes.

Además, la Casa Blanca aprobó sanciones comerciales a las exportaciones del gigante asiático, con quien tiene un déficit de 375 mil millones de dólares anuales.

Las sanciones, que serán anunciadas esta misma semana, implican aranceles a productos chinos por un total de 50 mil millones de dólares, de acuerdo con Wall Street Journal.

Esta acción de Washington se suma al panorama en el que se encuentra la segunda economía más importante del mundo.

En los análisis que se presentan a continuación, Banorte muestra de manera concreta los efectos de la moderación en el crecimiento económico.

Mientras que la nota de Fitch Ratings se concentra el impacto que tendrá en el mundo, en especial en las economías emergentes, de las cuales hay varios países latinoamericanos sobre los cuales las perspectivas de impacto son mayores.

Por su parte, Blackrock analiza las oportunidades que se abren en los mercados accionarios de los títulos de las empresas chinas.

La economía de China está moderando

su ritmo de expansión

Resultados débiles de la demanda interna en mayo

- La producción industrial se expandió 6.8 por ciento anual, por debajo de lo esperado, pero sólo modestamente por abajo del avance de 7 por ciento observado el mes anterior.

- Hacia delante, pensamos que la producción industrial continuará mostrando un ritmo moderado de expansión, como lo sugieren los resultados de las más recientes encuestas PMI del sector manufacturero.

- Por su parte, la inversión fija bruta se expandió 6.1 por ciento en lo que va del año vs. 8.6 por ciento en el mismo período del 2017, derivado de menores niveles de inversión en infraestructura.

- Si bien se esperaba una desaceleración, ésta ha sido más pronunciada de lo estimado.

- Finalmente, las ventas al menudeo se expandieron 8.5 por ciento anual, por abajo del 9.4 por ciento observado en el mes anterior; esto representa su menor avance reportado en 15 años.

- En lo que va del año, las ventas al menudeo acumulan un crecimiento de 9.5 por ciento.

- En nuestra opinión, el consumo interno es posible que continúe moderándose dada la desaceleración observada en los niveles de crédito.

El crédito se está desacelerando

En mayo, el financiamiento total avanzó a una tasa anual de 10.3 por ciento desde 10.5 por ciento el mes previo y 10.5 por ciento en primer trimestre de 2018 y por abajo también del avance de 12 por ciento observado en cuarto trimestre de 2017.

En mayo, el financiamiento total avanzó a una tasa anual de 10.3 por ciento desde 10.5 por ciento el mes previo y 10.5 por ciento en primer trimestre de 2018 y por abajo también del avance de 12 por ciento observado en cuarto trimestre de 2017.

La desaceleración en el quinto mes del año provino principalmente del crédito no bancario.

El superávit comercial se redujo en mayo.

La balanza comercial en el mes de mayo presentó un superávit de 24.9mmd, menor a los 28.3mmd observados el mes anterior.

Las exportaciones se expandieron 12.6 por ciento anual, igual que el avance observado el mes previo.

Por su parte, las importaciones se expandieron 26 por ciento anual, por encima del crecimiento de 21.5 por ciento observado en abril.

Mejora en control de la inflación

Finalmente, el reporte de precios al consumidor mostró estabilidad, mientras que los precios al productor mostraron un repunte.

Los precios al consumidor durante el mes de mayo avanzaron a una tasa de 1.8 por ciento anual, igual que el mes anterior.

Por su parte, los precios al productor mostraron una variación anual de 4.1 por ciento desde 3.4 por ciento anual el mes previo.

A pesar de lo anterior, no vemos presiones inflacionarias en precios este año y esperamos que la inflación se mantenga alrededor de 2.0 por ciento en lo que resta del año.

La economía de China se moderó en el segundo trimestre

Las cifras de actividad económica de mayo muestran una moderación, destacando la desaceleración del crédito, a lo que se suma un entorno global complejo, especialmente en lo que tiene que ver con las tensiones comerciales entre China y EU, en medio de la decisión del presidente Trump sobre si imponerles o no nuevos aranceles.

Se espera que el viernes se publique una nueva lista de productos, aunque todavía no se sabe cuándo serían implementadas las tarifas.

Las señales de una desaceleración, parecen ser las razones principales por las que en esta ocasión, ante un alza en la tasa de Fed funds por parte del FOMC, no se vio una respuesta por parte de las autoridades monetarias chinas, que habían estado reaccionando moviendo las tasas de referencia en la misma dirección.

Esperamos un crecimiento del PIB en 2T18 de 6.6 por ciento, desde 6.8 por ciento observado los tres trimestres anteriores.

Y creemos que la puerta está abierta para posibles acciones de relajamiento monetario, las que podrían darse vía una reducción en los requerimientos de reservas.

Desaceleración de China pondrá

a prueba a algunos mercados emergentes

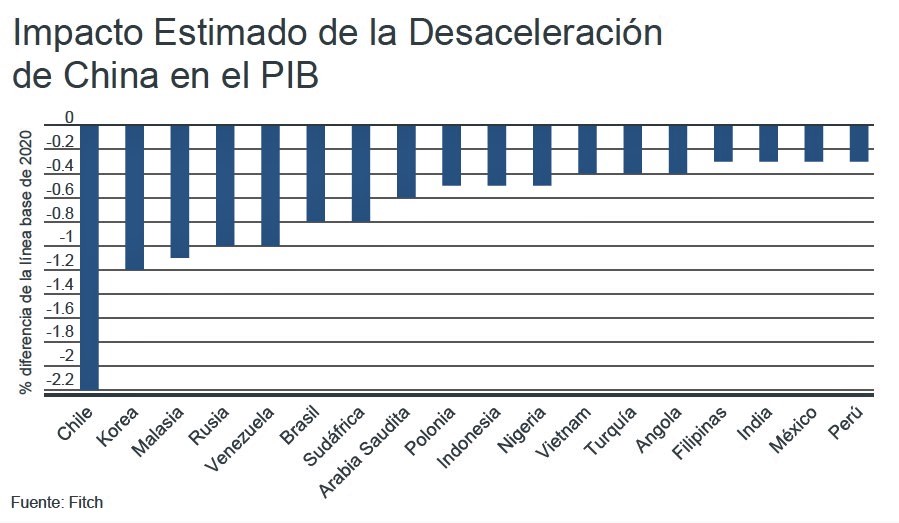

La desaceleración económica de China que sería necesaria para estabilizar su nivel de endeudamiento corporativo en el mediano plazo, como describe Fitch Ratings en un reporte reciente, tendría efectos de arrastre importantes para la economía global.

La desaceleración económica de China que sería necesaria para estabilizar su nivel de endeudamiento corporativo en el mediano plazo, como describe Fitch Ratings en un reporte reciente, tendría efectos de arrastre importantes para la economía global.

Los efectos económicos serían más fuertes para los mercados emergentes (ME) que presentan una dependencia alta en productos básicos (commodities) o vínculos comerciales estrechos con China, mientras el impacto del crédito soberano también dependerá de amortiguadores externos y fiscales, así como de las políticas que se implementen como respuesta.

Impacto en los precios del petróleo y metales

El escenario supone una desaceleración fuerte de gasto de capital que reduciría el crecimiento del PIB en alrededor de un punto porcentual al año durante varios años en relación con la línea de base.

En su análisis, Fitch modeló una tendencia controlada hacia la estabilización de la deuda corporativa que evita la inestabilidad financiera y un cambio importante en el tipo de cambio de China, pero que aún conlleva cierta pérdida de confianza en los activos de los ME.

Además, la agencia estima que los precios mundiales del petróleo y de los metales serían entre 5 por ciento y 10 por ciento inferiores a los de la línea de base.

El siguiente cuadro muestra el impacto estimado del PIB en los ME principales, utilizando el modelo global de Oxford Economics.

Chile, el país más expuesto

Los exportadores netos de productos básicos se afectarían por una disminución de las exportaciones directas a China y una relación de intercambio más débil.

En consecuencia, el modelo estima un impacto particularmente fuerte en Chile.

Dicho esto, Chile tiene un marco de políticas más consolidado y más espacio fiscal que la mayoría de los demás exportadores de productos básicos andinos, por lo que también podría estar expuesto.

La carga de la deuda pública aumentó en todos los exportadores andinos de productos básicos luego de la desaceleración (de 2014 y 2015) en los precios de los productos básicos y la desaceleración en China renovó la presión sobre las finanzas públicas.

En la mayoría de los casos, las posiciones externas se han ajustado al impacto en los de bienes básicos, pero podrían volver a ponerse a prueba si hubiera otra caída en los precios.

Efectos en Brasil y Argentina

La exposición directa es menor en las otras economías principales de Latinoamérica, ya que generalmente son menos dependientes de los productos básicos no agrícolas y de la demanda china.

Sin embargo, las exportaciones brasileñas de mineral de hierro se afectarían y sus finanzas públicas débiles lo hacen vulnerable ante sobresaltos en el crecimiento, mientras que los países con necesidades grandes de financiamiento externo (como en el caso de Argentina) podrían ser sensibles a un cambio en la valoración de los inversionistas sobre los activos de ME.

Rusia y la ex URSS

Productores de petróleo en países de la Comunidad de Estados Independientes (CEI) se han posicionado mejor para hacer frente a una caída en los precios del petróleo después de fortalecer sus políticas en los años recientes.

El impacto de la desaceleración de la inversión china en Rusia, por ejemplo, debería suavizarse con una flexibilidad mayor del tipo de cambio, metas de inflación y una postura fiscal más conservadora, y podría no ser tan severo como lo estima el modelo, que se basa en relaciones históricas.

Kazajstán y Azerbaiyán han seguido caminos de ajuste similares, aunque Azerbaiyán se ha quedado rezagado y parece estar más expuesto.

Impacto en Medio Oriente

Por el contrario, la mayoría de los exportadores de petróleo en Medio Oriente y África han realizado ajustes limitados y siguen siendo vulnerables a los movimientos del precio del petróleo, aún incluso los que han emprendido esfuerzos importantes de reforma, como Arabia Saudita.

Los exportadores de otros metales y productos energéticos, como Zambia, también podrían ser perjudicados.

Países con dependencia de China

El papel de China como fuente de financiamiento en Sudáfrica ha aumentado considerablemente en los últimos 10 años.

Sin embargo, de acuerdo con el análisis de Fitch, este financiamiento podría no agotarse dadas las consideraciones geopolíticas de China y el tamaño pequeño de estas economías.

Es el caso de Mongolia, que ha progresado bajo su programa con el Fondo Monetario Internacional (FMI), probablemente es el exportador neto de productos básicos más vulnerable de Asia. China representa todas sus exportaciones de carbón y mineral de hierro, y sería difícil desviarlas a otros mercados.

Para Malasia, una caída en los precios del petróleo podría crear desafíos fiscales, particularmente luego de su decisión reciente de abolir el impuesto de bienes y servicios.

En Indonesia, los ingresos del gobierno relacionados con los productos básicos caerían, pero el impacto fiscal se mitigaría con reducciones en los subsidios implícitos a los combustibles.

Otras naciones exportadoras de Asia

Las otras economías principales en Asia son importadores netos de productos básicos y, por lo tanto, se beneficiarían de un choque positivo en las condiciones de intercambio.

La mayoría tiene vínculos comerciales estrechos con China y se afectarían por la reducción en la demanda china de sus exportaciones.

Sin embargo, el impacto global podría mitigarse en la medida en que una gran proporción de las exportaciones asiáticas a China sean componentes que se reexporten y, por lo tanto, menos sensibles a la posible desaceleración de la inversión china que en como sucedería con los productos básicos.

Efectos más grandes en la economía global resultarían si se presentara una depreciación significativa de la moneda de China (renminbi) en un escenario de menor crecimiento económico.

Nuevas oportunidades en acciones chinas

Puntos clave

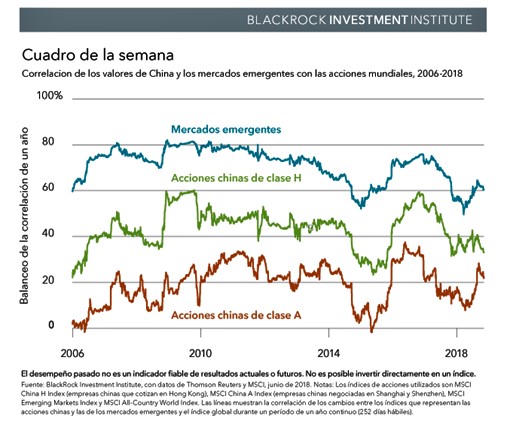

- La inclusión gradual de las acciones A de China en los índices MSCI crea nuevas oportunidades en acciones chinas, apoyando nuestra preferencia por EM Asia.

- El tono del mercado de la semana pasada fue arriesgado. Las acciones mundiales subieron, lideradas por Estados Unidos. El real de Brasil cayó en picada y luego se recuperó, mientras que el euro subió.

- Las conversaciones entre líderes de EU y Corea del Norte esta semana pueden dar como resultado un acuerdo sobre principios de desnuclearización y un proceso para futuras negociaciones.

El mercado de acciones de China, el segundo más grande del mundo por capitalización bursátil, se está abriendo a los inversionistas globales.

El mercado de acciones de China, el segundo más grande del mundo por capitalización bursátil, se está abriendo a los inversionistas globales.

Vemos la incorporación inicial de acciones chinas internas (“acciones A”) a índices MSCI como un primer paso clave para abrir el acceso a la gama completa de acciones chinas.

Le da a los inversionistas exposición a lo que vemos como algunos sectores nacionales convincentes y respalda nuestra preferencia por EM Asia, incluido China.

Oportunidades de diversificación

El mayor acceso al mercado chino de acciones A puede ofrecer beneficios de diversificación a los inversionistas globales.

El gráfico anterior muestra cómo las acciones A (línea naranja) históricamente tuvieron una correlación mucho menor con las acciones globales que las acciones más amplias de mercados emergentes (EM) (línea azul) y las acciones chinas cotizadas el exterior en Hong Kong (H-shares – línea verde).

Esto significa que las acciones A no se han movido tan de cerca con las acciones globales durante los altibajos.

Una razón: hasta hace poco, las acciones A se aislaron del capital extranjero mediante restricciones a la propiedad extranjera y se vieron fuertemente influenciadas por el comercio de mayor frecuencia de los inversionistas minoristas locales.

Otros factores incluyen diferentes exposiciones sectoriales y estructuras de propiedad.

Vemos que la inclusión proporciona a los inversionistas de renta variable una exposición más completa a la economía china, así como un mayor acceso a algunas de las atractivas historias de crecimiento en China.

Una introducción a la inclusión de acciones A de MSCI

MSCI incorporó 226 acciones A de gran capitalización en sus índices el primero de junio, el primer paso en un proceso para incluir 5 por ciento de las acciones A elegibles para septiembre.

Los extranjeros invirtieron anteriormente en China principalmente a través de H-shares y compañías chinas cotizadas en EU tenían solo 2 por ciento de las acciones A en medio de las cuotas gubernamentales y las preocupaciones de los inversionistas sobre el gobierno corporativo y la volatilidad.

Después de la inclusión inicial el peso de China en el índice MSCI EM aumentará a aproximadamente 31 por ciento desde 30 por ciento.

Finalmente sería casi la mitad si las acciones A se incluyen completamente.

Oportunidades con las acciones A

La correlación de las acciones A con las acciones globales puede aumentar a medida que los extranjeros aumentan la exposición, pero esperamos que esto tome años, no meses.

Por ahora, vemos que las acciones A ofrecen beneficios de diversificación y una exposición más completa a las economías antiguas y nuevas de China.

Las acciones A tienen una mayor exposición que las acciones H frente a las industrias y los materiales chinos, cuyas perspectivas de beneficios continúan beneficiándose de las reformas de la oferta.

Además, creemos que el mercado está subestimando la competitividad global de los fabricantes chinos que cotizan en acciones.

El peso de la capitalización de mercado del sector tecnológico es más alto en acciones H, pero las acciones A tienen un rango más amplio de exposición del sector tecnológico y una mayor ponderación a otros sectores de “nueva economía” como la atención médica y los bienes de consumo básico.

Su participación en las acciones de “nueva economía” está creciendo a medida que China evoluciona hacia un modelo de crecimiento impulsado por el consumo.

Finalmente, las valoraciones de acciones A parecen justas, en línea con los promedios a largo plazo.

Hay riesgos

La volatilidad de las acciones chinas ha sido el doble que la de las acciones mundiales desde 2006, y las acciones A protagonizaron un espectacular boom-bust en 2015.

Desde entonces, los reguladores del mercado implementaron reformas, y la inclusión de MSCI se enfoca en acciones A seleccionadas.

Otros riesgos incluyen las tensiones comerciales entre EU y China, un dólar estadounidense que se aprecia rápidamente y los problemas de gobierno corporativo de China y las vulnerabilidades financieras.

Sin embargo, la actividad económica en la segunda economía más grande del mundo está demostrando ser resistente, como esperábamos, y las perspectivas económicas a corto plazo de China son sólidas.

La mayor exposición interna de acciones A puede ayudar potencialmente a proteger a los inversionistas de capital de los riesgos comerciales.

Consideramos que el apalancamiento financiero de China es un riesgo a más largo plazo.

En resumidas cuentas: La inclusión del índice de acciones A respalda nuestra opinión de que existe una oportunidad en EM Asia.

Más de panorama internacional

[contact-form][contact-field label=”Nombre” type=”name” required=”true” /][contact-field label=”Correo electrónico” type=”email” required=”true” /][contact-field label=”Web” type=”url” /][contact-field label=”Mensaje” type=”textarea” /][/contact-form]