Tiempo de lectura aprox: 1 minutos, 36 segundos

Los reportes del primer trimestre de 2018 refleja debilidad de las empresas, desde el punto de vista del grupo financiero Monex.

Los reportes del primer trimestre de 2018 refleja debilidad de las empresas, desde el punto de vista del grupo financiero Monex.

Hacia adelante, el panorama no es más alentador, de acuerdo con una nota elaborada por el director de análisis y estrategia bursátil, Carlos González, el cual reproducimos a continuación.

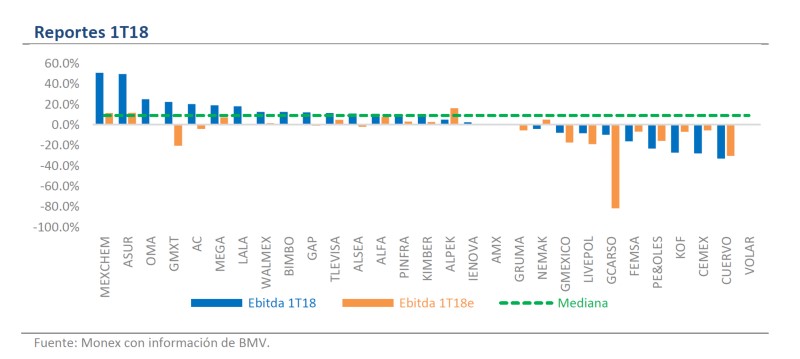

Concluyó la temporada de reportes del primer trimestre, el cual desde nuestro punto de vista fue negativa y por debajo de lo estimado.

Comparativos difíciles, tasas de interés elevadas e incertidumbre por factores internacionales y locales afectaron los resultados de las empresas que conforman nuestro mercado accionario.

De esta forma, las empresas de la muestra del S&P BMV IPyC presentaron en promedio un crecimiento en ventas del 4.2 por ciento respecto al mismo periodo del año anterior, pero a nivel de Ebitda una caída de 1.9 por ciento, ambos datos por debajo de nuestro estimado previo de 10.4 por ciento y 6.7 por ciento respectivamente.

En cuanto a utilidad neta observamos una caída de 30.1 por ciento, también por debajo de nuestro estimado de 0.3 por ciento.

Las ganadoras: Mexchem, Asur, Mega, Alfa y Gfinbur.

De una muestra de 34 empresas, 18 por ciento de ellas reportaron mejor a lo estimado a nivel de Ebitda, 47 por ciento en línea con lo estimado y 35 por ciento por debajo de lo estimado.

Los mejores reportes los observamos en Mexchem, Asur, Mega, Alfa y Gfinbur, cuyos reportes fueron buenos y además superaron las expectativas del mercado.

Por otra parte, los reportes más débiles los observamos en Volar, Cuervo, Cemex, Kof y Peñoles.

Disminución de márgenes

En promedio, el margen operativo presentó un avance respecto al 1T17 de 180 puntos base, colocándose en niveles de 13.9 por ciento.

Por el contrario, el margen Ebitda presentó una disminución de 460 puntos base para ubicarse en niveles de 18.1 por ciento en el mismo periodo.

El apalancamiento medido como deuda neta/Ebitda para las empresas del S&P’s BMV IPyC, se vio incrementado durante el 1T18 a niveles de 2.3x, desde niveles de 2.2x observado el trimestre previo y de 2.0x observado el mismo periodo del año anterior.

Hacia adelante

Para el 2T18 estimamos que la desaceleración en nuestra economía podría continuar junto con una ralentización de la economía global, por lo que los resultados corporativos seguirán siendo modestos en términos de crecimiento y rentabilidad.

Lo anterior, aunado al incremento en la incertidumbre derivada de las negociaciones del TLCAN y el proceso electoral interno, podría llevar a nuestro mercado accionario a buscar en el corto plazo niveles más deprimidos a los actuales de 46 mil 700 puntos.

Una vez incorporadas dichas cifras y una mayor claridad en el escenario político y económico para el 2S18, estimamos que nuestro principal indicador podría alcanzar niveles cercanos a 54 mil puntos para finales de año.

[contact-form][contact-field label=”Nombre” type=”name” required=”true” /][contact-field label=”Correo electrónico” type=”email” required=”true” /][contact-field label=”Web” type=”url” /][contact-field label=”Mensaje” type=”textarea” /][/contact-form]