Tiempo de lectura aprox: 2 minutos, 29 segundos

Los vencimientos de deuda entre 2023 y 2024 observan un riesgo de refinanciamiento a corto plazo para los sectores de petróleo, gas y empresas de medios de comunicación, que en conjunto representan cerca del 76% del total de corporativos monitoreados por la agencia en México. Los vencimientos de deuda de 2024 más abultados corresponden a Petróleos Mexicanos (Pemex), con 32,000 millones de dólares

La agencia de riesgos crediticios Moody´s Investors Service dijo esta semana que los próximos vencimientos de deuda de 2023 y 2024 de los corporativos mexicanos bajo su escrutinio “plantean un riesgo de refinanciamiento a corto plazo” lo que en conjunto representan cerca del 76% del total de los corporativos que analiza.

A finales de 2022, siete de las 30 empresas mexicanas monitoreadas por Moody´s no tenían suficiente liquidez para cubrir sus vencimientos de deuda de corto plazo

Con un crecimiento del PIB mexicano que se hará más lento en este año, de 3.1% reportado en 2022 hasta un 2%, además de una volatilidad persistente en los mercados financieros bajo un entorno de altas tasas de interés e inflaciones todavía por encima de los objetivos de política monetaria, el riesgo de liquidez corporativa, advierte la calificadora, “aumentaría si el acceso al mercado de capitales se endurece”.

Moody´s indica que más de la mitad de las empresas mexicanas han comprometido facilidades de crédito revolvente, pero algunas “no son suficientes para respaldar (su) liquidez hasta el 2024”.

Los vencimientos de deuda de 2024 más abultados corresponden a Petróleos Mexicanos, con 32,000 millones de dólares (mdd); le sigue en un lejano segundo sitio el operador líder en servicios de telecomunicaciones en Latinoamérica, América Móvil, propiedad del empresario Carlos Slim y su familia, con 9,000 mdd.

Los vencimientos de deuda de 2024 más abultados corresponden a Petróleos Mexicanos, con 32,000 millones de dólares (mdd); le sigue en un lejano segundo sitio el operador líder en servicios de telecomunicaciones en Latinoamérica, América Móvil, propiedad del empresario Carlos Slim y su familia, con 9,000 mdd.

“Si bien PEMEX tiene una liquidez débil y depende en gran medida con el apoyo del gobierno, América Móvil tiene liquidez adecuada hasta 2024”, aseveraron los analistas Sandra Beltrán, Adrián Garza, Marcos Schmidt y Cristian Spercel en una nota de análisis.

Cobertura ¿mejorada?

En compensación a la situación de estrés, los expertos de la agencia aseveran que hasta el 2024, los índices de deuda corporativa de corto plazo mostrarían mejoras a medida que las empresas obtengan acceso a los mercados de capital para refinanciar los próximos vencimientos, con una inflación cuya tendencia es de bajas paulatinas, lo que mejoraría la generación de efectivo de las compañías.

Los índices de cobertura de la deuda corporativa a corto plazo habían estado aumentando durante varios años hasta 2022, cuando la deuda de corto plazo “comenzó a ganar terreno” mientras que el efectivo generado por las compañías calificadas no compensó “completamente” este aumento.

El índice de cobertura de caja excluye a la petrolera nacional Pemex, cuyo tamaño distorsiona la proporción general a solo 0.7 veces.

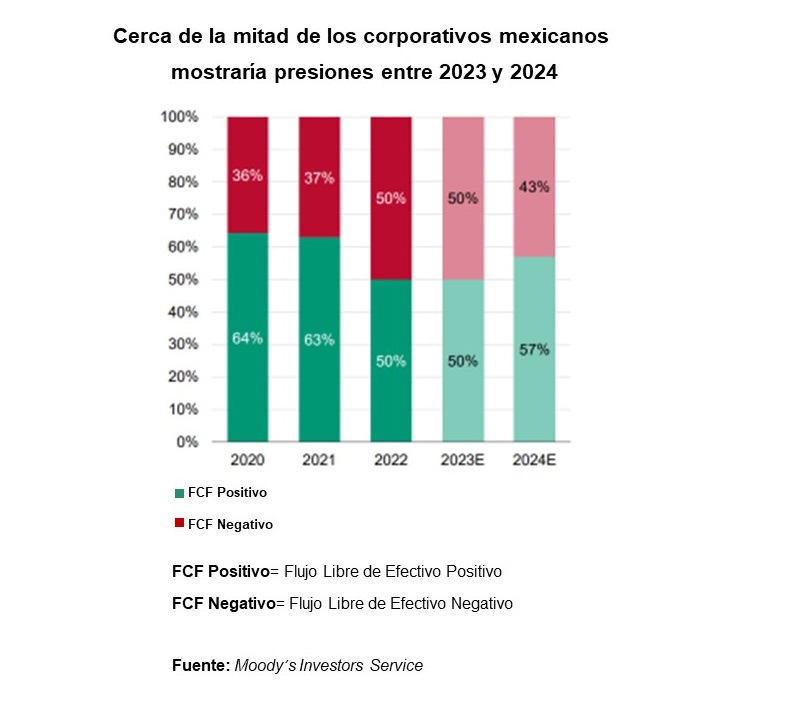

“Aunque 20 de los 30 emisores mexicanos calificados que analizamos tendrán un flujo de efectivo libre positivo en 2023-24, las grandes empresas con importantes inversiones de capital previstas a lo largo de 2024 generarán un flujo de caja negativo, distorsionando el lista general de emisores mexicanos.

“Incluso excluyendo a PEMEX, cuya enorme escala la convierte en un caso atípico, el gasto de capital de la empresa de servicios públicos estatal, (la) Comisión Federal de Eletricidad, sesga negativamente la muestra general”, resaltó la calificadora.

Algunas de las empresas mexicanas que aumentaron en el pasado reciente sus flujos libres de efectivo, especialmente en 2021, son el grupo de telecomunicaciones América Móvil, que revirtieron esta tendencia el año pasado, “lo que conducirá a una disminución en la cobertura general de (su) deuda corporativa de corto plazo”.

La cobertura de la deuda a corto plazo también se debilitó

para Coca-Cola FEMSA, con calificaciones de A3 estable; Controladora Mabe, con Baa2 estable; el corporativo Alfa, con Baa3, estable, además de la minera Fresnillo, de Industrias Peñoles, con Baa2 estable.

“Pese a ello, la mayoría de estas empresas mantienen una fuerte liquidez ya sea a través de una sólida cobertura de su deuda a corto plazo, disponibilidad de líneas comprometidas o generación de efectivo”

PEMEX, inclusive, ha sostenido una reducción de deuda a partir de 2021.

El informe de Moody´s resume el riesgo de liquidez de los 30 emisores corporativos bajo su análisis, lo que abarcó empresas de servicios públicos e infraestructura mexicanos no financieros, calificados al 12 de mayo de 2023.

La agencia define el grado de riesgo de liquidez de estos corporativos tomando en cuenta las necesidades de efectivo de una empresa con sus fuentes de efectivo disponibles en un período de 24 meses, lo que abarca del 1 enero de 2023 hasta el 31 de diciembre de 2024.