Tiempo de lectura aprox: 1 minutos, 34 segundos

La morosidad del crédito al consumo se elevará durante el presente año para acercarse a 5 por ciento, situación que pone en riesgo a las mayores entidades bancarias en México para las que ese tipo de préstamos representan más de 20 por ciento de sus carteras totales, de acuerdo con un análisis de Moody’s Inverstors Service, como es el caso de Citi Banamex y BBVA Bancomer.

La morosidad del crédito al consumo se elevará durante el presente año para acercarse a 5 por ciento, situación que pone en riesgo a las mayores entidades bancarias en México para las que ese tipo de préstamos representan más de 20 por ciento de sus carteras totales, de acuerdo con un análisis de Moody’s Inverstors Service, como es el caso de Citi Banamex y BBVA Bancomer.

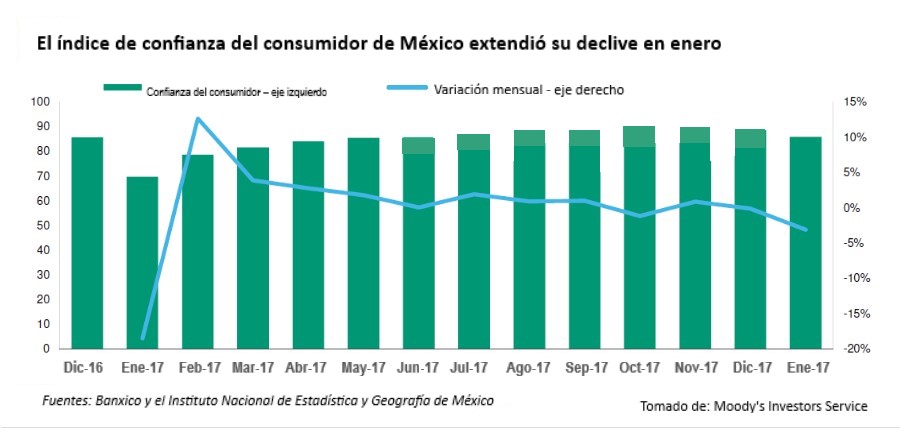

La caída persistente de la confianza del consumidor es el indicador principal que soporta la opinión de la consultora internacional, que conforme la más reciente lectura cayó 3.1 por ciento ajustada por estacionalidad, lo que significa el mayor descenso porcentual mensual en los últimos 12 meses.

Recuerda la nota que, la anterior caída fuerte de la confianza del consumidor ocurrió en enero de 2017, y estuvo relacionada con un fuerte aumento en los precios de la gasolina en medio de las tensiones sobre la relación comercial futura de México con el gobierno entrante en Estados Unidos.

Entre los factores que inducen a crear las condiciones para erosionar la capacidad de pago, está relacionado con la renegociación del Tratado de Libre Comercio de América del Norte (TLCAN) que ocurre en medio de una elevada inflación y alzas en las tasas de interés.

A los mencionados elementos se suma, desde el punto de vista de Moody’s, la incertidumbre por las elecciones presidenciales de julio próximo, para las cuales el principal candidato ha hecho campaña para revertir o reducir las políticas destinadas a la reforma económica o fiscal.

La relevancia para los bancos del crédito al consumo deriva de que suma alrededor de una quinta parte de la cartera total, lo que significa cualquier deterioro eleva de manera relevante los riesgos de las instituciones, que podría colocar la morosidad total por arriba de 3 por ciento, señala.

Antecedentes del deterioro de la cartera

Moody’s encuentra señales de alerta en la evolución morosidad en la cartera al consumo en 2017 cuando se incrementó 29 puntos base para llegar en diciembre a 4.5 por ciento, que es el doble de la cartera crediticia total del sistema.

En cuanto a los segmentos de préstamos personales y las tarjetas de crédito, la debilidad del consumidor se confirma, con aumento de morosidad de 91 y 40 puntos básicos durante 2017, respectivamente.

Pese a que encuentra que las instituciones bancarias cuentan con margen de operación, mediante aumento de las provisiones y una política monetaria con alta tasa de referencia les permitirá mantener la robusta rentabilidad, que para diciembre de 2017 el ingreso neto bancario se colocó en 1.5 por ciento, que es superior al promedio a América Latina y de 0.8 por ciento mundial.

No obstante, Moody’s considera que algunos de las entidades de crédito que podrían verse afectados serían Citibanamex, BBVA Bancomer, Banco Azteca, BanCoppel, Banco Ahorro Famsa, Alpha Holding y Credito Real.

Más de banca