Tiempo de lectura aprox: 2 minutos, 16 segundos

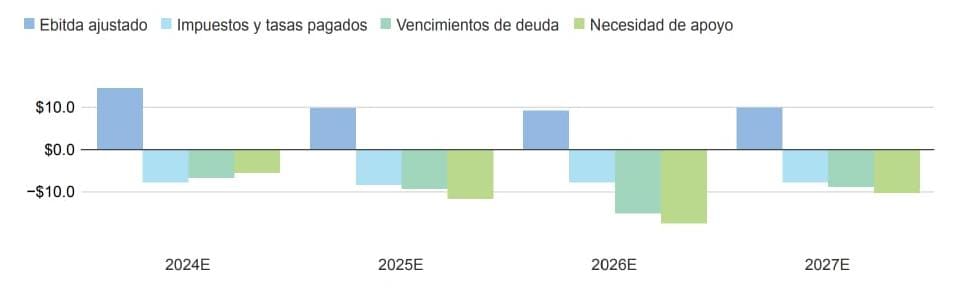

La agencia advierte que el riesgo de la empresa se está traspasando al “ámbito financiero” ante los fuertes vencimientos de deuda que enfrentará entre el 2026 y el 2027, que requieren de “apoyos” del orden de los 17,400 y los 10,200 millones de dólares, respectivamente

Necesidades de apoyo financiero

Según la estrategia actual, el flujo de efectivo libre negativo de la petrolera estatal seguiría aumentando y requeriría más apoyo del Gobierno Federal, del orden de los 5,500 mdd en 2025; 11,700 mdd en 2026 y 10,200 mdd en 2027.

La agencia de riesgos crediticios Moody´s Ratings alertó el miércoles que los indicadores crediticios de la estatal Petróleos Mexicanos (Pemex), en grado especulativo “B3” y con una Perspectiva Negativa, siguen debilitándose.

La petrolera ha venido presentando un creciente flujo de efectivo libre negativo en la medida que centra su negocio en la Refinación, que le genera pérdidas, mientras limita su inversión en actividades más lucrativas, como el caso de la Exploración y la Producción.

Suponemos que el nuevo gobierno de México continuará apoyando a Pemex para cubrir sus obligaciones de deuda y requerimientos de liquidez, mientras que su estrategia operativa se mantendrá prácticamente sin cambios, al menos durante 2025, señalaron en un informe Roxana Muñoz, vicepresidente senior de crédito, y Marcos Schmidt, director ejecutivo asociado en la entidad.

“Sin embargo, los principales riesgos crediticios de Pemex se están desplazando hacia el ámbito financiero y se están alejando de la producción de petróleo, en particular, cómo manejará y abordará las crecientes obligaciones de deuda en 2026-2027”, resaltaron.

De acuerdo con la calificadora internacional, Pemex requerirá de apoyos financieros en el próximo 2025 del orden de los 11,700 millones de dólares (mdd), lejos de los 5,500 mdd de este año. Sin embargo, las mayores necesidades de financiamiento se darán en 2026, con apoyos por 17,400 mdd, y en 2027, de 10,200 mdd.

La empresa estatal registra adeudos financieros que vencen en el próximo 2025 del orden de los 9,000 millones de dólares (mdd), aunque, según la empresa, la carga mayor vendrá en 2026, de alrededor de13,000 mdd.

En 2023, Pemex estabilizó su producción a 1.875 millones de barriles diarios de petróleo crudo, lo que significó un crecimiento de 5% anual como resultado de un aumento de la producción de crudo mediante la incorporación de nuevos campos.

Sin embargo, su cartera se compone principalmente de yacimientos maduros, que requieren mayores inversiones para mantener sus niveles de su producción.

Cambio estructural

Los expertos de Moody´s manejan en sus argumentos dos escenarios, aunque, en cualquiera de ellos, la petrolera continuará generando un flujo de efectivo libre “altamente negativo durante los próximos años”, de no emprender “un cambio estructural en su estrategia operativa”.

En el primero de ellos, el Gobierno mantienen la estrategia actual de la petrolera, con el foco en la autosuficiencia de combustibles dentro de la política de Soberanía Energética.

Lo anterior implica priorizar las actividades de refinación y comercialización. Bajo este primer escenario, Pemex requerirá “un mayor apoyo del Gobierno en los próximos años para cubrir sus obligaciones de deuda y requerimientos de liquidez”.

El segundo escenario supone que Pemex refinancia su deuda financiera el siguiente año con la ayuda del Gobierno.

“Si bien esta estrategia mejoraría significativamente la liquidez de Pemex, la empresa continuará generando un flujo de efectivo libre negativo”, anotaron Muñoz y Schmidt.

“La estrategia que Pemex elija determinará en qué medida reducirá sus necesidades de liquidez, disminuirá su dependencia del apoyo gubernamental y mitigará el riesgo de un posible canje de deuda forzoso”, agregaron.

De las tres calificadoras internacionales de renombre por su influencia a nivel global en la medición de riesgos de crédito, Fitch Ratings tiene un grado especulativo para Pemex, de “B+”, con una Perspectiva Estable.

S&P Global es la única en colocar la nota de Pemex en grado de inversión, con un “BBB” a la par del Soberano México.

A principios de este año, Moody’s Ratings rebajó aún más la nota de Pemex de “B2” a “B3” con Perspectiva Negativa, debido a sus requisitos crecientes de capital, el aumento del costo del capital, la deuda financiera y sus riesgos comerciales.