Tiempo de lectura aprox: 2 minutos, 31 segundos

La aversión al riesgo de los inversionistas se trasladaba a las tasas de interés de más peso, la del plazo a 10 años, que alcanzó este miércoles rendimientos del 10.392%. Este mismo instrumento llegó a tocar una marca de 10.50% en los días posteriores a la elección del 2 de junio, cuando se confirmó una victoria aplastante del partido gobernante, Morena, tanto en la presidencia de la República, como en ambas cámaras del Congreso, facilitando una eventual aprobación de reformas constitucionales controvertidas.

Los inversionistas continuaron el miércoles trasladando presiones sobre las tasas de interés relacionadas con los instrumentos que emite el Gobierno de México. El bono a plazo de 10 años, el más representativo entre los inversionistas incluyendo a los capitales extranjeros, llegó a tocar niveles de 10.392%. En los días posteriores a la elección del 2 de junio, el mismo instrumento alcanzó máximos de 10.50%.

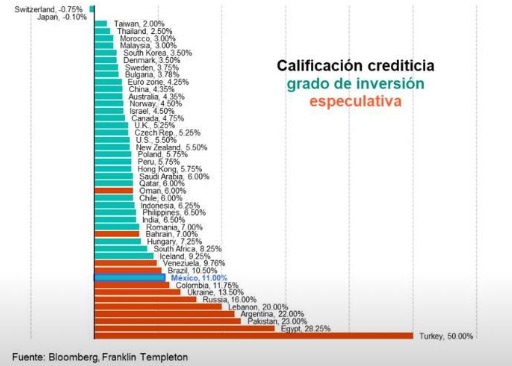

A pesar de que el país goza de Grado de Inversión por parte de las principales agencias internacionales de riesgo crediticio, Fitch Ratings, S&P Global y Moody´s Investors Service, registra también la tasa de interés referencial más alta, del 11%, entre los países que lo ostentan, de acuerdo con un reporte del manejador de fondos global Franklin Templeton.

Alejandra Marcos, directora de análisis del banco Intercam indicó que buena parte de las inquietudes del mercado se relacionan con las tensiones derivadas del alto déficit presupuestal que tiene contemplado México en este año, de un 5% no visto en décadas. Y lo difícil que será el camino para reducirlo hacia el 3%, conforme a los pre-criterios de política económica para 2025 presentados por la Secretaría de Hacienda y Crédito Público (SHCP).

La ejecutiva refiere la presión hacia los activos mexicanos que provendrá de la propuesta de un nuevo gobierno de incorporar varios programas de asistencia social a rango constitucional, adicionales a lo que ya existen.

De acuerdo con el paquete económico de 2024 de la SHCP, avalado por el Congreso, esto implica una erogación de más de 964,000 millones de pesos (mdp) este año en apoyos mensuales, bimestrales o trimestrales directos hacia los grupos de interés; “el (potencial) déficit (producto) de los nuevos programas sociales, pues tiene que ver justamente con este desplazamiento de la curva del orden de 70 puntos base”, agregó Marcos sobre la tensión en tasas.

Ramsé Gutiérrez, vicepresident y codirector de Franklin Templeton Asset Management México mencionó en un reporte del 11 de junio que algunos mercados consideran que las altas tasas de interés que prevalecen en un país pueden significar la previsión que dicho país está en la antesala de perder su Grado de Inversión.

“Esta percepción se ha vuelto más pronunciada tras las recientes elecciones (en México), donde los retos fiscales que enfrentará la nueva administración son de gran calibre.

“Financiar los programas sociales prometidos, especialmente si se inscriben en la Constitución, será un desafío titánico, especialmente con la influencia que tendrá la nueva administración sobre la nueva legislatura que comenzará funciones en septiembre (próximo)”, sostuvo el experto.

La presión alcista en la tasa de interés más representativa del mercado de valores gubernamental se dio en una jornada sin una participación relevante de inversionistas internacionales, con pocos movimientos en los mercados financieros mexicanos, en general, debido al registro de un día feriado en EUA, el Junettenth (día del fin de la esclavitud).

“En la medida que veamos un entorno más complejo pues probablemente eso se va a reflejar en los precios de los activos (mexicanos). Hoy no me parecería que, de entrada, haya habido movimientos más altos de los que podrían alcanzar las tasas en los siguientes meses o en la siguiente semana”, advirtió Marcos.

Gutiérrez recordó que para los mercados, México sigue siendo una buena oportunidad de inversión con tasas referenciales del 11%, puesto que el país está además estrechamente vinculado con la economía de EUA.

En los resultados de la subasta de bonos gubernamentales del martes de esta semana, la número 25 en lo que va del año, la más reciente, datos del Banco de México arrojaron que, en el mercado primario, los Bonos a plazo de 30 años mostraron una tasa incremental que pasó de 9.65% hasta 10.16% en tan solo una semana.

Con excepción de los Bondes F a 1 año y los Cetes a 28 días, todos los valores que ofreció el Gobierno en la subasta primaria mostraron alzas en sus rendimientos. Destacaron también los Udibonos a 10 años, cuyo rendimiento se elevó del 5.30% al 5.74%, en ese periodo.