Tiempo de lectura aprox: 2 minutos, 32 segundos

Su alta exposición a un dólar fortalecido hará que los resultados del tercer trimestre del mayor fabricante de pan de caja del mundo y la cadena comercial Chedraui resulten afectados, sobre todo en la parte de ventas

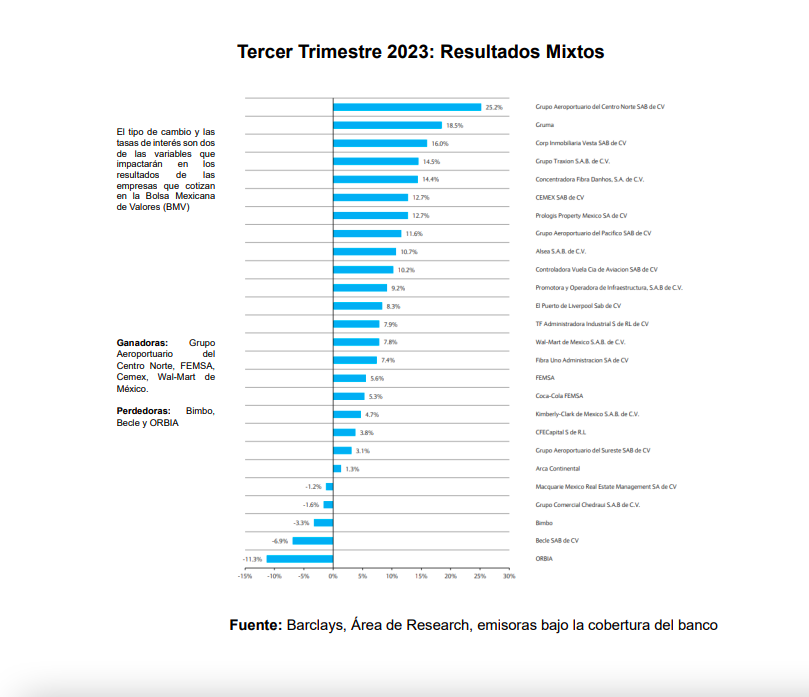

El banco privado de inversiones Barclays advirtió que la depreciación del peso frente al dólar impactará los resultados financieros del tercer trimestre de todas las empresas del Sector Consumo en México bajo su escrutinio y que cotizan en la bolsa de valores local.

La exposición de cada una de ellas al dólar representa más del 50% de sus ventas, mientras algunas de ellas tendrán todavía un mayor impacto debido a su mezcla geográfica de ventas y costos denominados en pesos mexicanos, resaltó.

Entre ellas, destacan BECLE, el mayor productor de tequila en el mundo y administrador de la marca de bebidas espirituosas Cuervo; la cadena de tiendas comerciales Chedraui y el mayor productor de pan de caja a nivel mundial, Bimbo.

“En nuestra cobertura de consumo en México, esperamos que este trimestre veamos la mayor parte de las operaciones cambiarias como vientos en contra”.

Un reporte de Banco Base indica que el peso mexicano mostró durante el tercer trimestre una depreciación frente al dólar estadounidense de 1.74% o 29.8 centavos, la primera depreciación de la moneda nacional desde el tercer trimestre de 2022.

El grueso de las emisoras mexicanas que cotizan en la Bolsa Mexicana de Valores (BMV) reportará sus resultados financieros y operativos correspondientes al tercer trimestre entre esta y las próximas dos semanas.

Este lunes, Grupo Aeroportuario del Pacífico (GAP), una de las empresas afectadas por la reestructuración de tarifas aeroportuarias, presentará su informe trimestral, al igual que la firma de soluciones de transporte de carga, Traxión.

El martes vendrá el turno de Alsea, que administra la marca Starbucks; de la cadena de tiendas departamentales Liverpool y de la cadena de supermercados Chedraui.

También el 24 de octubre entregarán sus resultados el Grupo Aeroportuario del Sureste (Asur), otro de los tres grupos aeroportuarios afectados por la modificación tarifaria; la aerolínea Volaris y el fideicomiso de inversión en bienes raíces, FUNO.

Barclays resaltó que desde finales de agosto a la fecha, las acciones de las empresas mexicanas “parecieron no encontrar respiro”.

En ese lapso, las compañías presentaron una minusvalía acumulada de 8%, mayor a la pérdida del índice MSCI de América Latina de 4%, y “borrando” el 67% de las ganancias que habían exhibido hasta entonces.

Ciclo Ganador

Los estrategas de Barclays indicaron, no obstante, que la foto del último tramo del año para las empresas que cotizan en la BMV sería favorable.

“A medida que nos acercamos al último trimestre del año y se afinan las previsiones del PIB para 2024 creemos que las acciones mexicanas deberían ´ponerse al día´, a medida que las valoraciones son más atractivas y el panorama macroeconómico sigue siendo positivo”.

En términos de dólares, el índice del Morgan Stanley Capital International que mide las compañías mexicanas (MSCI) muestra un rendimiento de 13% acumulado a la fecha, contra el MSCI de Brasil, de 10% y el S&P 500 de EUA, que lo supera con un progreso de 14%.

Las empresas bajo la cobertura de Barclays cotizan a un múltiplo de Valor de la Empresa sobre Flujos Operativos (EV/EBITDA) promedio de 7.2 veces para cierre de 2023, y de 6.5 veces, para el término de 2024, de acuerdo con las proyecciones del banco.

Esto resultaría arriba del promedio de los últimos siete años del 7.1 veces de las empresas que cotizan en la BMV.

Barclays afirmó que, en promedio, las empresas mexicanas bajo su cobertura ofrecen un 31% de rendimiento (precio objetivo potencial) al alza, desde los golpeados niveles de sus precios actuales.

Indica que si bien la apreciación del dólar y otras variables propiciaron ajustes en sus proyecciones durante el tercer trimestre, hacia el final del año están “más optimistas”.

Como tal, el banco de inversión tiene un pronóstico de que las empresas bajo su escrutinio reportarán ingresos, EBITDA y un crecimiento medio de las EPS (ganancia por acción) del 7.9%, 8.1% y 1.8%, respectivamente, en el último trimestre de 2023.

Para el tercer trimestre, el ajuste que hizo el banco sobre las emisoras mexicanas se tradujo en caídas de 67 puntos base (pb) en sus pronósticos de ingresos, mientras que en flujos de operación y las ganancias por acción aumentaron 8 pb y 65 pb, en cada caso.

“Atribuimos la divergencia del crecimiento de los ingresos brutos al EPS (ganancia por acción) principalmente a una tasa de interés más alta, pero desde una perspectiva operativa donde las empresas mexicanas bajo nuestra cobertura continúan registrando una expansión constante del margen”, indicó.