Tiempo de lectura aprox: 2 minutos, 14 segundos

Impulsadas por el nearshoring, las empresas necesitarán equilibrar su acentuada expansión con sostener métricas crediticias saludables, en momentos de un debilitamiento de las condiciones económicas locales y globales

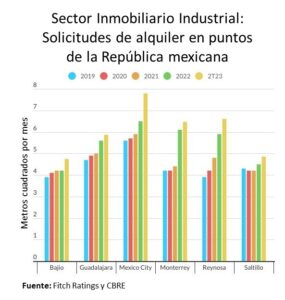

Si bien la tendencia actual de nearshoring podría ser positiva para el crédito del sector inmobiliario industrial mexicano (CRE, por sus siglas en inglés), que acusa fuertes tasas de ocupación y crecimiento de alquileres, las empresas deberán alcanzar un equilibrio.

El fenómeno se está dirigiendo hacia un crecimiento descomunal de la cartera, incluso a través del desarrollo, dijo Fitch Ratings el martes en un comunicado fechado en Nueva York.

“Las empresas necesitarán equilibrar el crecimiento con el mantenimiento de métricas crediticias saludables y acordes con las calificaciones actuales, en el contexto de un debilitamiento de las condiciones económicas y crecimiento globales”, sentenció.

La agencia de riesgos crediticios afirma que son varias empresas bajo su escrutinio las que presentan esta realidad, las cuales han aumentado sus planes de gasto de capital (Capex).

También ha ampliado inversiones en espacios industriales para aprovechar la alta demanda de almacenamiento, fabricación “y otras infraestructuras industriales por parte de corporaciones multinacionales”.

Fitch además destaca que el impulso “fuertemente positivo” del Sector Industrial está respaldado por un sólido acceso al capital para los fideicomisos de infraestructura en bienes raíces (Fibras) mexicanos, así como para otras empresas de bienes raíces.

El proceso también implica refinanciar deuda a través de los mercados de capital locales y externos.

“Las empresas inmobiliarias mexicanas han estado activas en los mercados de valores y de crédito, refinanciando con éxito deuda y recaudando capital para financiar inversiones centradas en sus carteras industriales”, anota.

Asegura que el sector tiene un buen historial de recaudación de fondos, “pero la capacidad de ejecutar estas transacciones es notable dadas las condiciones actuales del mercado y pone de relieve un mayor interés de los inversores”.

México se convertirá en uno de los principales beneficiarios de la nueva dinámica de la cadena de suministro global, en gran medida debido a su proximidad a Estados Unidos y al acuerdo comercial T-MEC.

Riesgos

La agencia anota que los desafíos que tendrá que enfrentar el Sector con el nearshoring son la falta de infraestructura adecuada, “las preocupaciones de seguridad y (un) marco regulatorio inconsistente”.

Advierte que el costo de abordar algunos de estos impactos puede aumentar los requisitos de inversión y ejercer “cierta presión sobre la rentabilidad” y las tasas de capitalización de estas compañías.

“Esto puede verse exacerbado por mayores tasas de interés, costos de construcción y precios de la tierra”

“El arrendamiento especulativo es un riesgo para los mercados de CRE (sector inmobiliario industria), con fundamentos inusualmente sólidos, incluidas vacantes insosteniblemente bajas”, agrega.

Entre los retos también menciona una eventual desaceleración en Estados Unidos y las elecciones presidenciales de 2024, tanto en México como en el país del Norte y primera economía mundial.

Ambos sucesos podrían tener un impacto en el ritmo de la “deslocalización”, asevera.

“Esperamos que los actores del sector ajusten proactivamente sus planes de inversión a medida que cambien las condiciones económicas para mantener indicadores crediticios saludables”.

Botones de muestra

Con una calificación de -BBB, o de grado de inversión, similar al Soberano de México, la agencia cita a la Fibra Prologis, que “apunta a un crecimiento de cartera de 38% en tres a cuatro años, respaldado por su cartera de desarrollo de 4.6 millones de pies cuadrados”.

El banco de terrenos de esta Fibra puede respaldar 11.4 millones de pies cuadrados adicionales para nuevos desarrollos industriales.

Por su parte, Fibra Terrafina, también con una calificación de grado de inversión “BBB-“, estableció una empresa conjunta (JV) 50/50 que apunta a 400 millones de dólares inversión durante los próximos dos o tres años.

La empresa conjunta anunció recientemente su primera adquisición, que agregará 2.6 millones de pies cuadrados de espacio industrial y terrenos a su cartera por 221 millones de dólares.

La empresa Vesta (BBB-), planea hacer crecer su cartera industrial actual en un 44% hasta 2025, y tiene una cartera de proyectos de más de 800 millones de dólares.