Tiempo de lectura aprox: 1 minutos, 15 segundos

Ante las condiciones de deterioro, es posible que los bancos que enfrentan un mayor riesgo de Gestión de Activos y Pasivos de bancos estadounidenses deban aumentar drásticamente las tasas de depósito para frenar las salidas de depósitos y evitar la ejecución de pérdidas no realizadas

La agencia de riesgos crediticios Moody´s Investors Service dijo el martes que tras la crisis desatada por la intervención de Silicon Valley Bank (SVB) y otros casos de deterioro operativo en el Sector Bancos en EUA, la rentabilidad “para muchos bancos” estadounidenses disminuirá.

“Es posible que los bancos que enfrentan un mayor riesgo de Gestión de Activos y Pasivos (ALM, por sus siglas en inglés) de los bancos estadounidenses deban aumentar drásticamente las tasas de depósito para frenar las salidas de depósitos y evitar la ejecución de pérdidas no realizadas” sentenciaron los analistas Donald Robertson, Jill Cetina, Ana Arsov y Matt Cohen, que rebajaron hoy la Perspectiva de los bancos de EUA de “Estable” a “Negativa”.

Las betas de depósito (métricas) ya están aumentando para la mayoría de los bancos, “y esperamos puedan aumentar aún más en 2023”, agregaron.

Para los bancos menos afectados por el deterioro del entorno operativo, especialmente aquellos con una fuerte recepción de depósitos centrales de financiamiento, apuntó el equipo experto, “el incremento de las tasas de interés ayudará a sostener los aumentos en el NIM3 (margen neto de interés) y en el NII4 (ingreso de interés neto) realizados durante 2022, aunque no esperamos muchas más mejoras durante 2023”.

Los ingresos por intermediación, a su vez, pueden beneficiarse de las condiciones volátiles de los mercados financieros, aunque esto implicará una gestión prudente del riesgo que puede ser más difícil en condiciones de elevada volatilidad y regulaciones financieras más estrictas, dijo Moody´s.

Si bien las comisiones bancarias podrían permanecer sin cambio bajo y un entorno operativo desafiante, “pueden mejorar en la segunda mitad de 2023 desde un 2022 más débil”.

“Se necesitarán provisiones crediticias más altas para crear reservas para préstamos incobrables en un entorno recesivo”, advirtió la agencia.

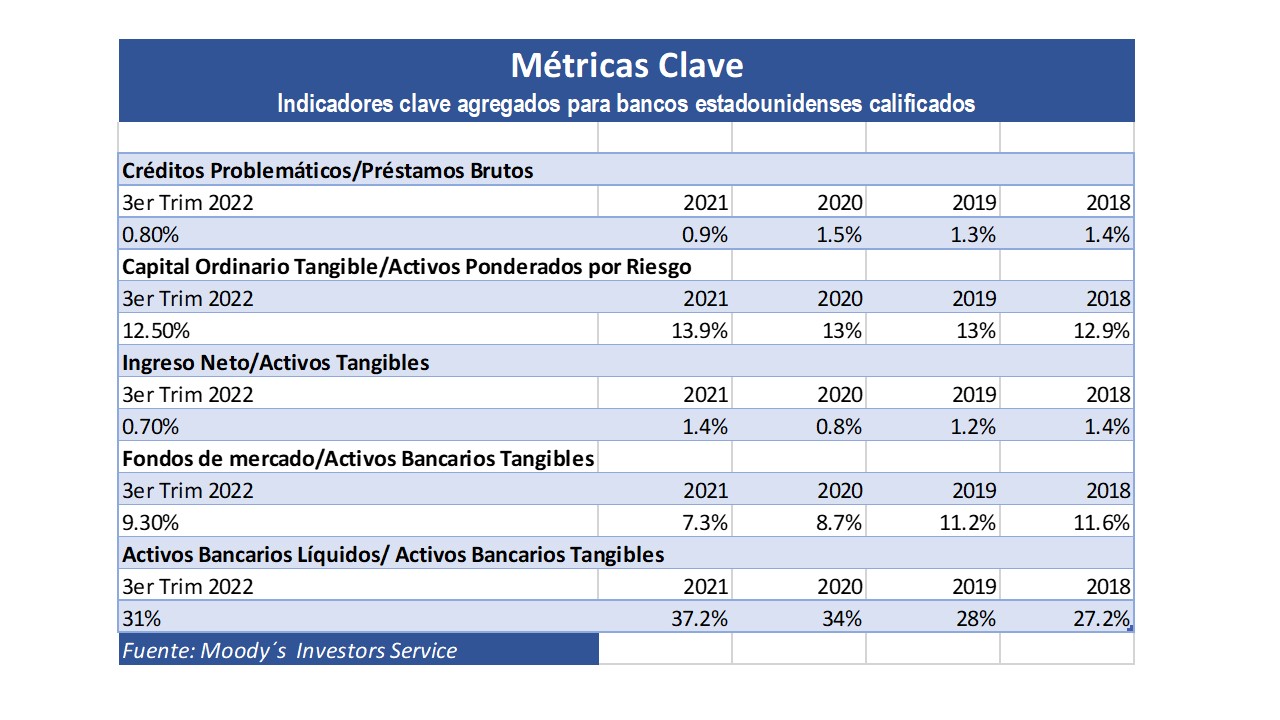

Créditos Problemáticos/Préstamos Brutos Capital Ordinario Tangible/Activos Ponderados por RiesgoIngreso Neto/Activos TangiblesFondos de mercado/Activos Bancarios TangiblesActivos Bancarios Líquidos/ Activos Bancarios Tangibles.