Tiempo de lectura aprox: 2 minutos, 11 segundos

Asegura que la acelerada expansión de las Fintech en el país no es una amenaza a la competencia; más bien, afirma, en el corto plazo la impulsará por medio de una rápida transformación digital para la banca tradicional, con mayores inversiones en Tecnología a nivel Sistema. Este lunes, el subgobernador de Banxico, Jonathan Heath, dijo que la baja penetración financiera requiere de una mayor contundencia monetaria

Moody´s Investors Service aseguró que la competencia Fintech y de nuevos participantes (neobancos) que se vive en México pondrá presión sobre los bancos de menor tamaño, así como sobre las compañías financieras de nicho y otros prestamistas no bancarios, quienes participan con el 9.5% del mercado con cifras del cierre de 2022.

Otras están atrayendo a clientes rápidamente y habrá también fusiones y adquisiciones. “Estos retadores” asegura Moody´s están logrando “ingresar al Sistema Financiero tradicional, intensificando la competencia en los mercados crediticios de México”.

“Si bien la rápida expansión de las fintechs no es una amenaza a corto plazo para los titulares mexicanos, fomentará la competencia, acelerará la transformación digital de la banca tradicional y aumentará las inversiones en tecnología”, asevera la agencia en un reporte especial sobre bancos en México, difundido el lunes.

El subgobernador del Banco de México, Jonathan Heath, dijo en una entrevista publicada este lunes que la baja penetración financiera en la economía mexicana exigía de acciones de política monetaria más contundentes, pues son los canales de transmisión de la política monetaria que operan vía el sistema financiero la que la hace más eficiente.

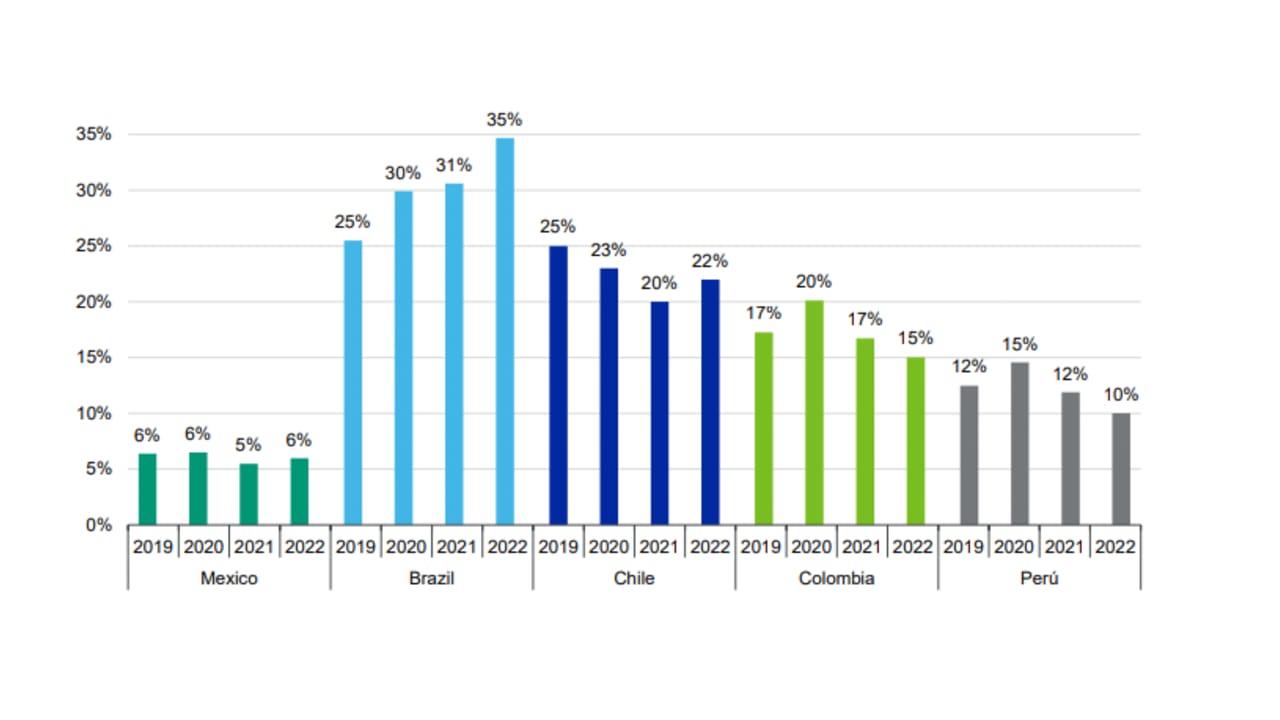

México es el mercado emergente con la menor penetración bancaria de América Latina

*Cartera de Crédito al Consumo y de Pyme sobre PIB

Fuentes:

Moody´s, Comisión Nacional Bancaria y de Valores (CNBV), Banco Central de Brasil, Comisión Federal para el Mercado Financiero de Chile, entre otros.

La agencia de riesgos crediticios, a su vez, resaltó que los nuevos participantes han construido rápidamente una base de clientes considerable al proporcionar servicios bancarios fáciles de usar a los núcleos de población desatendidos. Menciona el caso de Nubank de Brasil, entre los cinco primeros bancos en otorgar tarjetas de crédito.

A nivel Sistema, la calificadora internacional destaca que los clientes de menor tamaño conllevan costos operativos más altos para los bancos, lo que hace que estas carteras sean menos atractivas para ellos.

Sin embargo, la agencia de riesgos crediticios resalta también el hecho de que los bancos más grandes han invertido fuertes montos en plataformas digitales y canales alternativos para “alejarse de la banca tradicional”; el ajuste en el número de sucursales “muestra la importancia continua de este modelo de distribución (digital) de servicios bancarios en el país”.

Sin trabas

Similar a un reporte anterior fechado el 15 de febrero, Moody´s destacó que los obstáculos regulatorios para los nuevos participantes han sido menores en México que a nivel mundial; en las economías desarrolladas, los costos asociados con cumplir los requisitos regulatorios es una gran barrera de entrada para la Fintech que buscan ingresar a las actividades bancarias.

“En México, por el contrario, la regulación para fintechs sigue siendo mucho más favorable, ya que un gran porcentaje de su población adulta no bancarizada necesita acceso a servicios financieros”, indicó.

Según la última encuesta de inclusión financiera de 2021, aproximadamente un tercio de la población adulta de México que tiene acceso a Internet contrata al menos un crédito formal; alrededor de la mitad de ellos tiene una cuenta de ahorros formal, y un tercio de los adultos del país no están bancarizados.

En México alrededor de 50 fintechs han aceptado la supervisión formal del regulador bancario (CNBV) en los últimos cinco años. Muchos más, de acuerdo con Moody´s, tienen un permiso pendiente mientras el regulador “se esfuerza por prevenir el fraude, el lavado de dinero o supervisar los pagos móviles mediante el uso de criptomonedas”.