Tiempo de lectura aprox: 1 minutos, 55 segundos

La Bolsa Mexicana de Valores (BMV) cotiza a descuento, lo que combina con tasas de rendimiento en términos de flujo de efectivo de dos dígitos estimados para 2022 y 2023, de 12% y 11%, respectivamente

Estrategas de inversión dijeron en un informe difundido el lunes que las emisoras o empresas con el mayor peso dentro del mercado de valores mexicano (BMV) han estado generando un “sólido flujo de efectivo”, lo que ha implicado que las empresas “tengan una actividad constante de recompras en sus acciones y de pago de dividendos” para los inversionistas.

De hecho, la tasa de rendimiento por flujo libre de efectivo para el accionista se estima en 12.1% y en 10.9% para 2022 y 2023, respectivamente, de acuerdo con un documento de análisis de inversiones Citibanamex.

“México cotiza a descuento en su valuación (P/U), además de que las tasas de rendimiento en términos de su flujo de efectivo (estimados) son de dos dígitos…lo que conllevaría (a) más pago de dividendos y recompras por parte de las empresas del índice”, aseveró.

La última actualización del principal índice de la BMV, el S&P/BMV IPC, arroja que entre las 35 empresas más negociadas del mercado local destacan Walmart de México, del gigante minorista de EU Walmart; el mayor operador de telecomunicaciones en Latinoamérica y propiedad del empresario Carlos Slim, América Móvil; el Grupo Financiero Banorte; el conglomerado Fomento Económico Mexicano (FEMSA), con negocios como la cadena de tiendas de conveniencia Oxxo y la cementera Cemex.

El listado de los 10 componentes principales por ponderación, según información del S&P Dow Jones Indices, se complementa con las acciones de Grupo México; Grupo Bimbo; los grupos aeroportuarios del Pacífico (GAP) y del Sureste (ASUR), y el embotellador Arca Continental.

Los mercados bursátiles tanto de México como de Estados Unidos continúan mostrando episodios relevantes de volatilidad y movimientos erráticos, sin lograr marcar la dirección de una nueva tendencia, según Citi.

Sin embargo, si sostienen sus niveles de soporte (o piso “técnico”) “como lo han hecho hasta el momento” la expectativa se mantendrá vigente en torno a un posible “movimiento de recuperación” que ayude a regular el ritmo de corrección que registraron en semanas previas, cuando la BMV llegó a retroceder más de 9% mientras que el índice estadounidense del mercado amplio S&P-500 lo hizo en un 17%.

“Los niveles del S&P/BMV IPC reflejan la nueva visión que tiene Citi Research con respecto a una recesión de la economía de Estados Unidos, en donde, recientemente, (el) estratega actualizó los escenarios para el S&P500 e incrementó las probabilidades de que la economía enfrente una recesión moderada o una recesión profunda”, explica; ambos escenarios representan el 80% de las probabilidades.

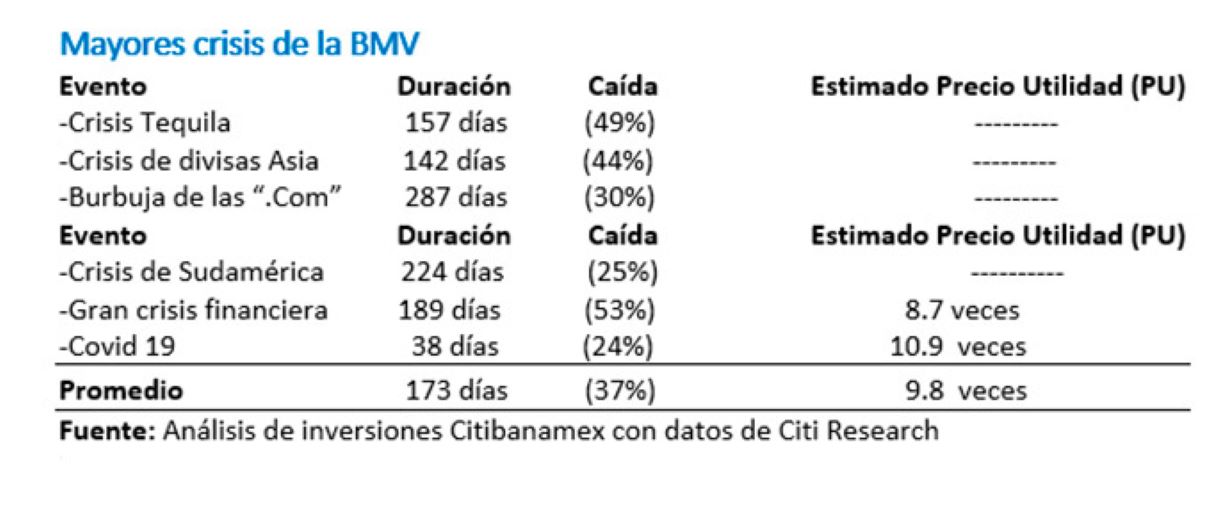

Los expertos en inversiones indican que en las 6 últimas ventas masivas de renta variable, el mercado accionario mexicano ha visto una caída del 37%, en promedio, con una duración de 6.5 meses.

“El mercado ha incorporado la probabilidad de una recesión en los índices de S&P500 e S&P/BMV IPC y, de hecho, calcula que las cotizaciones reflejan un 90% de probabilidad de una recesión moderada”.

“Para el caso de México, niveles de 46,000 puntos estarían marcando la idea de esta recesión”, apunta. El escenario de recesión moderada implicaría un crecimiento de las utilidades de 5% y una valuación de 12x P/U (precio utilidad) de acuerdo con las proyecciones.

También te puede interesar: Liga BBVA MX: listos los horarios de las Semifinales