Tiempo de lectura aprox: 4 minutos, 51 segundos

Tomás de la Rosa / @TomásdelaRosa

En un escenario de alta inflación global y preocupación por la recesión, los bancos centrales sigue en su tarea de incrementar las tasas de interés para combatir el descarrilado incremento de precios y para el caso de América Latina, en algunos países, el alto costo del dinero se mantendrá por un largo periodo, más allá de lo esperado, señaló el influyente banco inglés Barclays.

El mayor costo del dinero, afecta el crédito y con ello la inversión y de paso se reduce la generación de empleos formales y el crecimiento de la economía en el mediano y largo plazo.

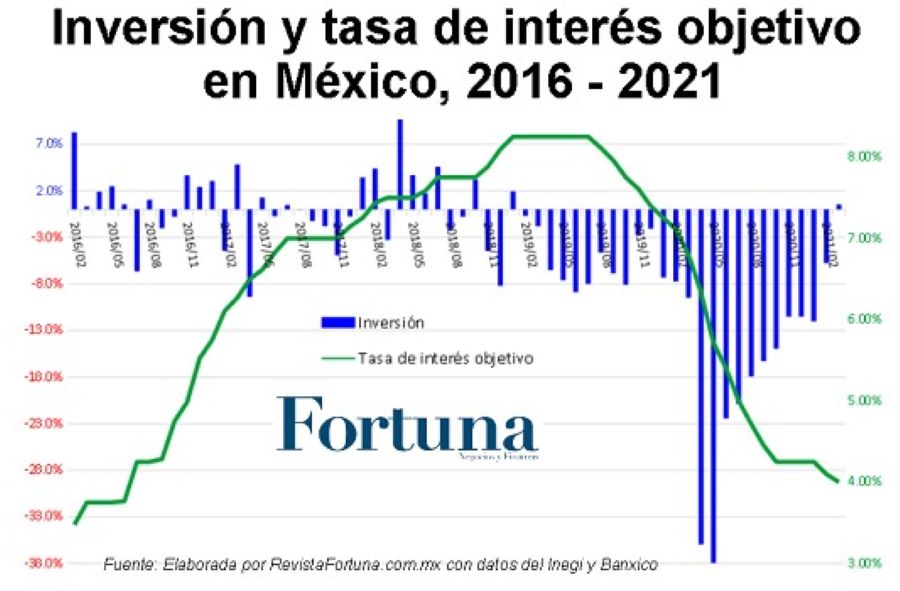

Para el caso mexicano, según un breve análisis de la Revista Fortuna, el impacto negativo del mayor costo del dinero en la inversión podría ser mayor al registrado en el periodo restrictivo (política monetaria restrictiva) que concluyó a mediados de agosto de 2019 cuando la tasa de interés interbancaria se ubicó en 8.25% (máximo histórico) y ola expansiva se mantuvo 20 meses más asfixiando a la inversión.

Actualmente, la tasa de interés de referencia está en 7.75% y será el próximo mes cuando se superé el máximo histórico de 8.25%. Aunque además, la perspectiva es que para el cierre del año quede en 9.25%.

Por el momento, con el 7.75%, México se ubica como el país con la sexta mayor tasa de interés en el mundo, posición que comparte con Hungría (empate).

Pese a esa posición en el ranking global, Barclays dice que países como Brasil y Perú se están acercando al final del ciclo restrictivo. México está en “menor medida” de ese objetivo y Chile como Colombia tendrán que decretar otros incrementos en la tasa de interés.

Además, el banco inglés señala que hay una alta probabilidad de que una vez que los bancos centrales alcancen el fin del ciclo restrictivo, tendrán que mantenerlas sin cambio durante un periodo de tiempo más largo de lo esperado.

Para el caso de México, será el próximo mes cuando se supere el nivel máximo del costo del dinero. Diversos especialistas, entre ellos Barclays dicen que en la reunión de política monetaria de agosto 11, se incrementará en otros 75 puntos base para llegar a 8.50%.

Ese será el décimo incremento consecutivo y acumulará una alza de 4.25 puntos porcentuales desde el 4.25% de junio de 2021. Hasta agosto próximo, el ciclo restrictivo actual será inferior a los 15 incrementos registrados de diciembre de 2015 al 14 de agosto de 2019. La tasa de interés en ese periodo pasó de 3.25% a 8.25%, es decir 5.0 puntos porcentuales más.

IMPACTO EN LA INVERSIÓN

La inversión es uno de los principales motores de crecimiento de la economía, que genera empleos e impulsa al otro motor, el consumo. La mayor inversión es la base del crecimiento de un país en el mediano y largo plazo. Su crecimiento va de la mano con el costo del dinero o tasas de interés del crédito.

En México, como en otras partes del mundo, el ciclo expansivo o de política monetaria acomodaticia con bajas tasas de interés para estimular el crecimiento económico concluyó en diciembre de 2015 con un incremento de puntos base en la tasa de interés para quedar en 3.25%. Con ese incremento se rompió el ciclo expansivo de 11 recortes (4 de 25 puntos, 4 de 50 puntos y 3 de 75 puntos base) que iniciaron en enero de 2009 y concluyeron a mediados de diciembre de 2015.

Si bien, el alza de tasas inició en 2015 y se prolongó hasta diciembre de 2018 (con nueve alzas de 25 puntos y seis de 50 puntos base), el primer impacto considerable en la inversión fue en julio de 2016 cuando el costo de dinero entre bancos pasó de 3.75% a 4.25%. El choque fue con una baja de 6.7%, que fue la contracción más pronunciada de los últimos 33 meses o desde septiembre de 2013 (-6.9%).

En un escenario de incertidumbre se aderezo en junio de 2016 por el referéndum para separar a Reino Unido de la Unión Europea y la designación de Donald Trump como candidato oficial del Partido Republicano a la presidencia de Estados Unidos en julio de 2016. Hasta la pandemia del SARS-CoV-2, llevaron a que la inversión fija bruta en los siguientes 55 meses, de agosto de 2016 a febrero de 2021, disminuyera en 40 de ellos.

En ese periodo, los 20 meses con mayor nivel de inversión fueron en 2014 con dos meses, 2015 (6 meses), 2016 (5 meses), 2017 (con 3) y 2018 con cuatro meses. En contraste, los peores niveles fueron en 2022 (1 mes, febrero). En 2021 con nueve meses y 2020 con 10 meses. De hecho, del año de la pandemia, tiene los seis peores registros de 2014 a la fecha.

NUEVO CICLO RESTRICTIVO

Con 16 meses (de marzo 2021 a junio 2022) de inflación desbordada o más allá del límite máximo del 4.0% establecido por Banxico, el banco central inició el nuevo ciclo desde junio del año pasado con cuatro alzas de 25 puntos, seguida de cuatro incrementos de 50 puntos y uno de 75 puntos base. Así se pasó de 4.25% a 7.75%.

Desde que se utiliza la tasa de interés como medida de política monetaria para combatir la inflación, desde junio de 2008, hay dos ciclos a la baja 1) Enero 2009 al 16 de diciembre de 2014 con 11 recortes que sumaron 4.75 puntos la tasa pasó de 7.75% a 3.0%; 2) Agosto 2019 al 24 de junio de 2021 con 12 recortes que llevaron la tasa de 8.0% a 4.0%.

Los ciclos restrictivos: 1) 17 de diciembre de 2015 al 14 de agosto de 2019 con 15 incrementos para llevar la tasa de 3.25% a 8.25%, es decir 500 puntos base, y el segundo o actual que inició en junio del año pasado y al momento acumula una alza de 3.75 puntos porcentuales.

Si bien, no es representativo, pero como una simple referencia. En el primer ciclo expansivo (el de 2009 a 2015), el incremento promedio de la inversión física bruta fue de 1.5%. En el segundo ciclo (agosto 2018 a junio 2021) se registró una contracción promedio de 7.9%. En tanto, en el primer ciclo restrictivo (diciembre 2015-agosto 2019), la variación promedio fue de -0.5% y en el segundo el incremento promedio es de 8.8%, aunque se debe recordar que en 2020 se tienen los menores registros de los últimos ochos años.

Actualmente, como en el pasado, la Fed está marcando el ciclo restrictivo. A finales de 2015, con la fortaleza del dólar, las economías emergentes iniciaron el incremento de tasas ante la depreciación de sus monedas frente al billete verde. Según Banxico, en ese entonces, “la mayoría de las divisas continuaron depreciándose frente al dólar estadounidense, alcanzando en varios casos sus niveles máximos históricos” y “varios bancos centrales han continuado con su ciclo restrictivo de política monetaria, respondiendo a las presiones inflacionarias generadas por las depreciaciones cambiarias, y en algunos casos por mayores precios de los alimentos”.

La fortaleza del dólar fue porque en diciembre (2015), por primera vez en siete años, la Fed incrementó la tasa de fondos federales de un 0 a 0.25% a 0.25% a 0.50% y siete años después, en junio de 2022, el banco central estadounidense incrementó la tasa en 75 puntos base, alza que se constituyó como el mayor incremento en los últimos 28 años (desde 1994). Así el rango se ubicó entre 1.50% y 1.75%.

MÉXICO CON DINERO CARO

Actualmente, México tiene la sexta mayor tasa de interés de al menos 63 bancos centrales en el mundo, según datos del Banco de Pagos Internacionales (BIS, por sus siglas en inglés) al 13 de julio.

Datos del BIS muestran que Brasil es el tercer país con la mayor tasa de interés con 13.25%, sólo superado por el 14.0% de Turquía y el 52.0% de Argentina.

México ocupa el sexto lugar global con 7.75%, Perú el lugar #10 con una tasa de 6.0%. Por su parte, Chile se ubica en la quinta posición con 9.0% y Colombia está en el lugar #7.

Para la próxima reunión de política monetaria del Banco de México, el 11 de agosto, los especialistas consideran que se aplicará otro incremento de 75 puntos. Además, considerando las reuniones de septiembre (día 29), noviembre (10 ) y diciembre (15), la tasa de interés cerraría el año en 9.25%, según las proyecciones más actuales.

Ese mayor costo primario del dinero es el más elevado desde que se utiliza la tasa de interés como herramienta de política monetaria. Actualmente la tasa objetivo es de 7.75%, después de nueve incrementos consecutivos que acumulan una alza de 3.5 puntos porcentuales. El ajuste más grande se registró el mes pasado con 75 puntos base, algo que nunca se había dado.

Para la próxima reunión de política monetaria del Banco de México, el 11 de agosto, los especialistas consideran que se aplicará otro incremento de 75 puntos. Además, considerando las reuniones de septiembre (día 29), noviembre (10 ) y diciembre (15), la tasa de interés cerraría el año en 9.25%, según las proyecciones más actuales.

Ese mayor costo del dinero, impactará la ya debilitada inversión en México y con ello la generación de empleo formal, el que paga impuestos a las arcas de la nación.