Tiempo de lectura aprox: 49 segundos

Grupo Bimbo informó hoy que, a trave?s de su subsidiaria Bimbo Bakeries USA, Inc. (“BBU”), llevo? a cabo una oferta de ti?tulos de deuda por un monto de 600 millones de dólares con un cupo?n de 4.00%, con vencimiento en 2051, en los mercados internacionales de deuda.

Grupo Bimbo informó hoy que, a trave?s de su subsidiaria Bimbo Bakeries USA, Inc. (“BBU”), llevo? a cabo una oferta de ti?tulos de deuda por un monto de 600 millones de dólares con un cupo?n de 4.00%, con vencimiento en 2051, en los mercados internacionales de deuda.

BBU utilizara? los recursos obtenidos para fines corporativos en general, incluida la transferencia a Grupo Bimbo para el pago subsecuente de deuda existente de su li?nea de cre?dito revolvente comprometida con valor de US$2,000 millones. Los ti?tulos estara?n garantizados de manera irrevocable e incondicional por Grupo Bimbo, Bimbo S.A. de C.V. y Barcel, S.A. de C.V.

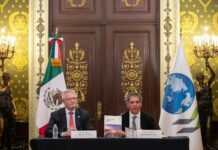

“Nuestra so?lida diversificacio?n y penetracio?n en mercados desarrollados contribuyeron en gran medida a atraer el intere?s de cerca de 180 inversionistas y a alcanzar una sobredemanda de 6.5 veces, reafirmando nuestro perfil global dentro de la industria de alimentos y nuestro compromiso de expandir la base de inversionistas”, dijo Diego Gaxiola, Director Global de Administracio?n y Finanzas.

“Esta transaccio?n tiene un efecto neutral para la deuda de Grupo Bimbo y refuerza nuestro compromiso de optimizar nuestra estructura de capital y mantener un balance general so?lido y un perfil de deuda conservador”, agrego?.

La transaccio?n obtuvo calificaciones de Baa2/BBB/BBB por Moody’s, S&P y Fitch*.

Grupo Bimbo agradece y reconoce nuevamente el apoyo del pu?blico inversionista y de las instituciones financieras, HSBC, J.P. Morgan, Mizuho y Santander, quienes actuaron como intermediarios colocadores para garantizar el e?xito de esta transaccio?n.