Tiempo de lectura aprox: 15 minutos, 48 segundos

El sector ferroviario crecerá 4.4 por ciento en 2018 y, con ello, su participación en PIB, sin embargo presenta requerimientos de armonización de la red con su mercado.

Son aportaciones que hace un análisis de BBVA Research, publicado en la más reciente edición de Situación Sectorial-Regional de México.

Inversión y eficiencia ferroviarias:

vías hacia un mayor crecimiento

El sector transportes en México ha representado en promedio 6.1 por ciento del producto interno bruto (PIB) en las últimas décadas, porcentaje que no ha sufrido cambios significativos en el mismo periodo, oscilando entre 5.7 por ciento y 6.4 por ciento en 1996 y 2017, respectivamente.

El sector transportes en México ha representado en promedio 6.1 por ciento del producto interno bruto (PIB) en las últimas décadas, porcentaje que no ha sufrido cambios significativos en el mismo periodo, oscilando entre 5.7 por ciento y 6.4 por ciento en 1996 y 2017, respectivamente.

Los principales subsectores que lo integran son el autotransporte de carga y el transporte de pasajeros.

Por su parte, los subsectores de transporte aéreo, marítimo y ferroviario, aunque con una menor participación en el sector, son tema constante de discusión en materia económica por su potencial de desarrollo en México y de promoción de eficiencia en la movilización de la producción y el empleo nacionales.

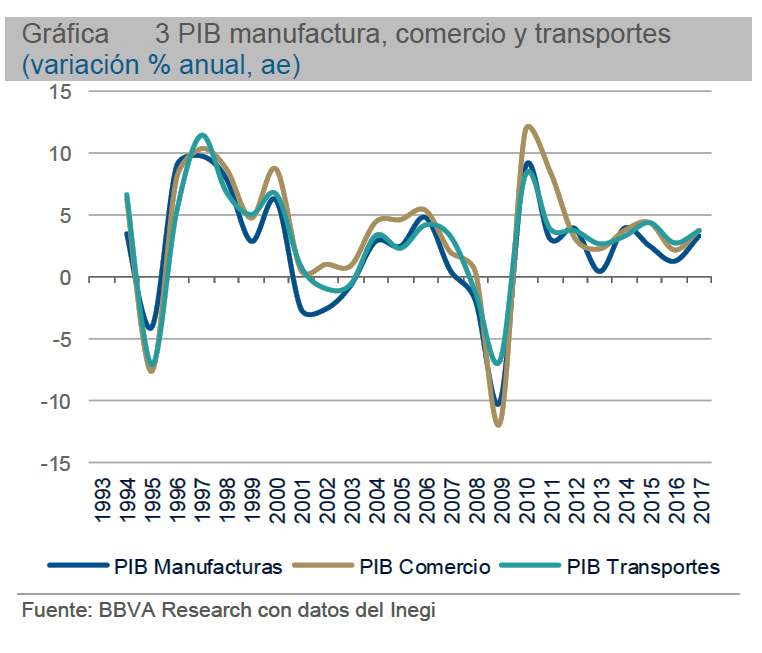

Los transportes tienen una relación simbiótica con los sectores de mayor participación en la economía, como son la manufactura y el comercio.

Adicionalmente, las redes de transporte nacionales reflejan, en gran medida, las condiciones de desarrollo regional en el país, al constituir las vías de flujo de valor de los productos intermedios y finales del comercio y la manufactura, relación que se observa en el gráfico 3.

El análisis

En esta entrega de Situación Regional-Sectorial México, se presentará la estructura del sector, así como los principales determinantes de la oferta y demanda de servicios de transporte.

De igual forma, se analizarán de forma general el desempeño y las perspectivas de los subsectores relevantes, con énfasis en el subsector del transporte ferroviario.

En particular, se presentará un análisis del transporte ferroviario, basado en un estudio ya elaborado para la red de carreteras y de rutas aéreas nacionales, con dos enfoques.

El primero, descriptivo, analizando las características de la red ferroviaria en un contexto de teoría de gráficas y presentando resultados sobre la arquitectura de la red.

El segundo, comparativo, definiendo la idoneidad de una red ferroviaria y la discrepancia existente entre la misma y la red actual de ferrocarriles.

Mejor desempeño del sector que la economía

Las remuneraciones reales (y el salario como componente de las mismas) influyen en la demanda de autotransporte de pasajeros, actividad con gran participación en el sector. En 2017, el salario diario asociado a asegurados trabajadores en el IMSS registró una contracción promedio de 1.2 por ciento.

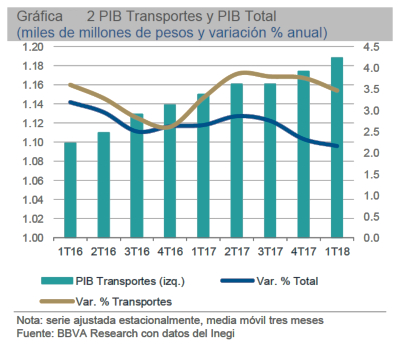

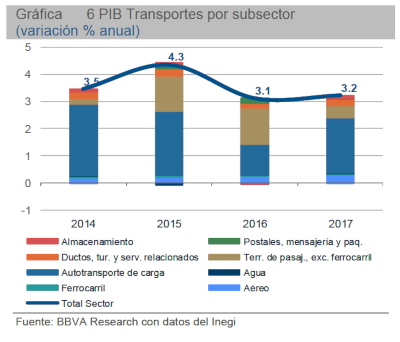

Como antecedente, el sector presentó un mejor desempeño que el de la economía nacional en 2017, creciendo 3.2 por ciento, a pesar de una caída en los salarios reales y en gran parte, debido a la aceleración de las manufacturas en 2017.

Las manufacturas crecieron 2.9 por ciento en 2017, contra un 1.5 por ciento en 2016 con base en la serie original.

La composición sectorial se mantuvo relativamente estática, como ha sido el caso en las últimas décadas.

La inversión pública y privada afectan al sector indirectamente, registrándose los flujos de capital en el PIB de los subsectores de la construcción correspondientes.

Disparidades del PIB sectorial por regiones

Como es el caso de la infraestructura, en el subsector de obra pública de la construcción

Desde una perspectiva regional, las disparidades en el PIB sectorial son patentes, con más de 50 por ciento del sector concentrado en cinco entidades federativas (CDMX, 21.3 por ciento; Nuevo León, 10.0 por ciento; Estado de México, 8.1 por ciento; Veracruz, 5.7 por ciento; y Jalisco, 5.1 por ciento), debido, en parte, a la concentración de las actividades productivas y de los centros de distribución o comercialización a nivel nacional.

El lugar de registro de las razones sociales puede influir en exacerbar la concentración del PIB sectorial.

Aunado a esto, la conexión de estas áreas con los puntos de entrada y salida del país –puertos aéreos, marítimos o fronteras terrestres – determinan las vías de transporte en México.

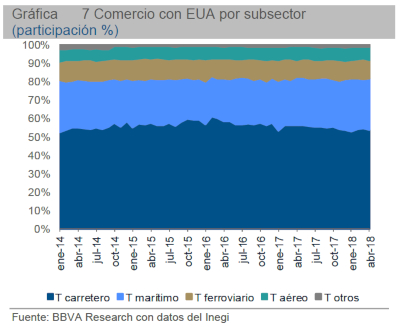

El volumen de mercancías transportadas con origen o destino en el extranjero ha aumentado en los últimos años y se reparte entre el transporte aéreo (7.1 por ciento), el carretero (55.3 por ciento), el marítimo (26.2 por ciento) y el ferroviario (10.4 por ciento), como se puede observar en el gráfico 7.

Dado que el desempeño del sector también está directamente asociado a la actividad comercial internacional, la actual renegociación del Tratado de Libre Comercio de América del Norte (TLCAN) dictará en gran parte el futuro de las ramas del mismo dedicadas al comercio entre la región norteamericana.

El sector transportes aportó 10 por ciento

del crecimiento del PIB en 2017

El sector transporte creció 3.2 por ciento en 2017, por encima de las tasas pronosticadas y de la tasa de crecimiento del PIB, que fue de 2.0 por ciento.

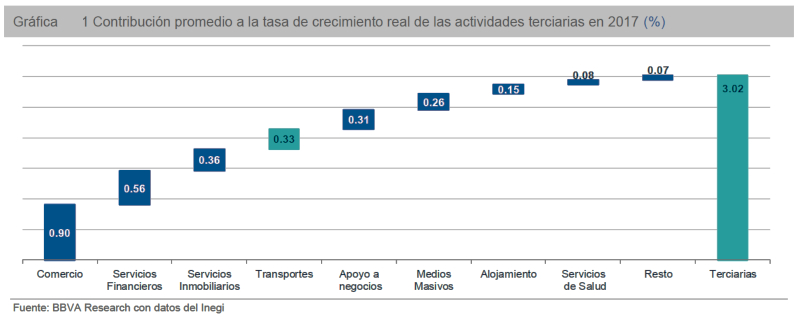

Con relación a las actividades terciarias, el sector transportes contribuyó con 10.9 por ciento (aportando 0.33 de 3.02 puntos porcentuales) del crecimiento de las mismas en 2017, como se muestra en el gráfico 1.

Asimismo, las actividades terciarias aportaron el 92.3 por ciento del crecimiento del PIB, lo cual implica que el 10.1 por ciento del crecimiento de la economía en el 2017 es resultado del desempeño del sector transportes.

La producción manufacturera, uno de los principales componentes de la demanda por transportes y, por lo tanto, determinante de los ingresos de la actividad sectorial, ha recuperado sus tasas de crecimiento, con un crecimiento de 2.9 por ciento en 2017, después de una tasa de 1.5 por ciento en 2016, como se observa en el gráfico 3.

Adicionalmente, durante 2017, se observa una reactivación de la actividad manufacturera que obedece fundamentalmente a la reactivación del sector manufacturero en EU, después de dos años de estancamiento.

Por otra parte, la actividad comercial en el mercado doméstico, otro importante componente de la demanda por transportes, experimentó un crecimiento de 3.3 por ciento.

Mayor demanda

En el caso del comercio exterior, se observa una reactivación de las exportaciones –acompañada de un mayor volumen total de comercio internacional– y, por lo tanto, una mayor demanda de servicios de transporte, mayormente de autotransporte de carga.

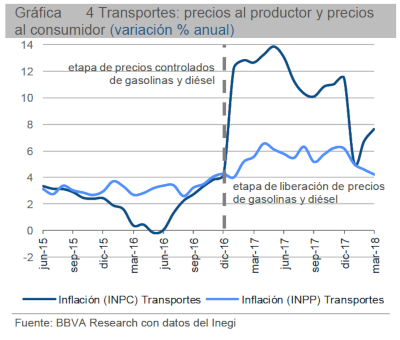

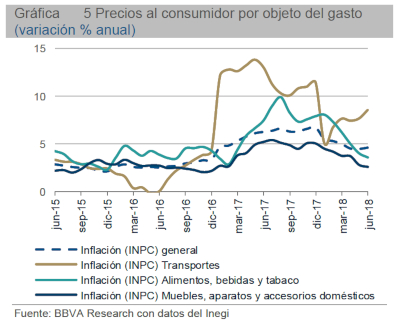

El sector transportes experimentó en 2017 una inflación anual promedio de 11.9 por ciento, la más alta entre los componentes del índice nacional de precios al consumidor (INPC) por el lado del gasto, como se observa en el gráfico 5.

Esto se debe en parte a la liberalización del precio de las gasolinas y el diésel que se reflejó como un aumento en el índice nacional de precios al productor (INPP) de servicios de transportes.

En consecuencia, los precios al consumidor aumentaron, aunque en mucho mayor medida que los precios al productor, como se aprecia en el gráfico 4.

Para explicar este fenómeno es necesario analizar ambos mercados involucrados: el de combustibles y el de servicios de transporte.

Impacto de los combustibles

En el mercado de combustibles, las empresas de servicios de transporte constituyen el lado de la demanda, la cual, de acuerdo con la teoría económica, debe ser relativamente inelástica, debido a lo indispensable de estos insumos en la producción.

Esta característica se presenta mayormente en los subsectores de autotransporte de carga y de transporte terrestre de pasajeros.

En consecuencia, en el mercado de servicios de transporte, un aumento en el precio de los insumos implica una contracción de la oferta de los mismos.

Por lo tanto, la mayor inflación en los servicios de transporte al consumidor con respecto a la inflación en los insumos, nos hace inferir una demanda por servicios de transporte inelástica.

Esta inferencia proviene de que la contracción de la oferta conlleva un alza mayor en los precios de equilibrio, en tanto que la demanda sea más inelástica.

Deterioro de los salarios reales

Analizando el subsector de autotransporte de pasajeros, el deterioro en los salarios reales, como consecuencia de la inflación general experimentada durante 2017, pudo afectar el desempeño del mismo.

Sin embargo, este fenómeno fue compensado con la reactivación de las manufacturas y el comercio, que impactaron favorablemente el subsector de transporte de carga, provocando un crecimiento general del sector.

La participación de los subsectores dentro de los servicios de transporte, se ha mantenido relativamente estable a través de los últimos años.

A pesar del relativamente buen desempeño del sector en cuanto a crecimiento, el potencial del mismo (tomando en cuenta la demanda por servicios de transporte, así como los costos de provisión de los mismos) no se ha explotado al máximo; fenómeno aún más notorio en el caso del transporte ferroviario.

Transporte ferroviario más eficiente

La falta de desarrollo y mantenimiento

de la infraestructura ferroviaria o portuaria explican parte de este fenómeno.

El transporte ferroviario es el más eficiente en términos de costos por kilómetro por tonelada desplazada, dentro de los transportes terrestres; sin embargo, la infraestructura ferroviaria en México no presenta los niveles de desarrollo en la red para satisfacer la demanda potencial de transporte, como se demostrará más a detalle en el artículo.

No obstante, el comercio con EU, ha visto un ligero aumento de la participación del transporte ferroviario en los últimos años, como se observa en el gráfico 7.

Una situación similar es la de la infraestructura portuaria, la cual aún no alcanza los niveles de desarrollo y de interconectividad en la red de transporte nacional para permitir el flujo óptimo de mercancías.

De igual forma, en este subsector se observa un ligero aumento en el transporte de mercancías a EU.

Adicionalmente, el comercio con otras regiones, como Europa o los países de Asía – Pacífico, dependen en mayor medida de la infraestructura portuaria, su eficiencia e interconectividad, convirtiendo a los puertos en un mecanismo clave de diversificación comercial y de integración con otras regiones de ultramar.

Menores costos frente al autotransporte de carga

Según datos de la Secretaría de Comunicaciones y Transportes y de Transportes Universales, en 2016, el costo de transportar un automóvil de 1.2 toneladas era de 5 mil 114.3 pesos por autotransporte de carga y de 2 mil 760 pesos por ferrocarril.

Los menores costos por tonelada transportada del transporte ferroviario y el marítimo respecto al autotransporte de carga, constituyen una potencial reducción de costos para la manufactura en el desplazamiento de sus mercancías si se logra impulsar una infraestructura portuaria y ferroviaria desarrollada y eficiente.

Considerando los flujos internacionales de mercancías, y aunado a la localización estratégica de México, este desarrollo podría impulsar el posicionamiento de México como plataforma logística en América del Norte y como nodo de suma importancia en la red de comercio internacional.

Participación del sector transportes

en el PIB aumenta paulatinamente

El transporte ha mantenido relativamente constante su participación porcentual en la economía mexicana, y ocupa actualmente el quinto lugar por su aportación al PIB.

Sin embargo, hay indicios en los últimos años de una tendencia a que esta participación aumente, considerando las tasas de crecimiento observadas.

Este dinamismo del sector podría ser especialmente impulsado por las ramas de autotransporte de carga y de pasajeros, subsectores con mayor participación en el PIB transportes.

En cuanto al transporte ferroviario, México ocupa el decimotercer lugar en longitud de red ferroviaria, con tan sólo 6.7 por ciento de la longitud ferroviaria de EU, transportando 78 mil 770 millones de toneladas-kilómetro en mercancías, mientras que EU transporta 2.5 billones de toneladas-kilómetro.

Diferencias entre los subsectores

Esta gran diferencia se mantiene si se estandariza con respecto a la producción manufacturera de ambas economías.

Con datos del Banco Mundial para el año 2014, el valor agregado en la manufactura en México y EU, fue de 209 y 2.085 billones de dólares, respectivamente. Esto implica 376.89 toneladas-kilómetro por cada mil millones de dólares para México y mil 199.04 para EU.

El transporte de pasajeros presenta una trayectoria de crecimiento estable, mientras que el autotransporte de carga es el principal motor de las desviaciones observadas en la dinámica sectorial de los últimos años.

De hecho, en términos de empleo, se observa un mayor crecimiento del empleo en los subsectores de almacenamiento y autotransporte de carga, el cual se espera continúe en 2018, incluso a mayores tasas de desempeño que en 2017.

Las relaciones comerciales de México con otros países han sido analizadas en otras entregas de Situación Regional-Sectorial México.

En esta ocasión, se revisarán los posibles efectos de las políticas comerciales a nivel internacional en el sector, mencionando principalmente los subsectores dependientes del comercio con otros países y la existencia de cadenas productivas conjuntas.

Mayor volumen de exportaciones esperadas

Al esperar un mayor volumen de exportaciones y de comercio internacional ante una renegociación favorable del TLCAN, las tasas de crecimiento del sector transportes, se verían beneficiadas, manteniendo las tendencias de crecimiento actuales.

Sin embargo, una falla en el acuerdo podría afectar las tasas de crecimiento, debido a la parte importante que el comercio y la manufactura constituyen en la demanda de servicios de transporte.

Actualmente, la rama automotriz de la manufactura representa la demanda más fuerte de transporte por vía ferroviaria con aproximadamente 20 por ciento del transporte ferroviario de carga.

Transporte aéreo y almacenamiento

lideran crecimiento del sector

En el sector transportes en 2017, se pueden identificar dos ramas que aportan conjuntamente 83.2 por ciento del PIB sectorial, siendo éstas la de autotransporte de carga (50.7 por ciento) y la de transporte terrestre de pasajeros (32.5 por ciento).

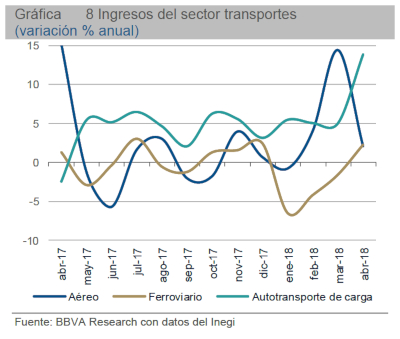

El transporte aéreo y los servicios de almacenamiento, a pesar de representar 3.1 por ciento y 1.3 por ciento del sector, presentaron tasas de crecimiento en 2017 de 10.4 por ciento y 7.3 por ciento, respectivamente, como se muestra en el gráfico 6.

El crecimiento en el subsector de transporte aéreo puede ser consecuencia del acuerdo de cielos abiertos entre México y EU, fomentando la ampliación de los espacios de participación de las líneas aéreas mexicanas en el mercado estadounidense.

Uno de los temas actuales dentro del sector, es la construcción del Nuevo Aeropuerto Internacional de la Ciudad de México (NAICM), la cual responde a la creciente demanda observada en los servicios de transporte aéreo.

Este caso es especialmente ilustrativo, ya que muestra las complementariedades en la producción existentes en el sector, así como la forma en que la capacidad operativa definida vía infraestructura influye en la demanda de otros factores productivos; en particular, la fuerza laboral.

Asimismo, se advierte que la cancelación del proyecto, costaría 20 mil millones de dólares al PIB hacia 2035.

Vínculo con el ciclo manufacturero

La mayor variación en el sendero de crecimiento de la actividad transportista se encuentra en el autotransporte de carga, y se explica por la dependencia del ciclo manufacturero y del desempeño de las actividades comerciales, como se puede observar en el gráfico 3.

Por su parte, el subsector de transporte terrestre de pasajeros presenta una menor dispersión, quizá debido a los patrones de movilidad de la población, ya que representa un servicio necesario para la realización de las actividades laborales de la población y esto provoca rigideces en el ajuste de la cantidad demandada.

La principal explicación de este fenómeno, de acuerdo con la teoría económica, proviene de las rigideces en el ingreso del demandante (en este caso, rigideces en el ajuste salarial) en comparación con la velocidad de ajuste de los ingresos manufactureros o comerciales que, como ya se mencionó, constituirían un impulso a la demanda de transporte de carga.

Entonces, la menor volatilidad del salario en comparación con los ingresos manufactureros o comerciales implicaría una menor variabilidad en la cantidad demandada para el transporte de pasajeros, relativo al autotransporte de carga.

Influencia de la manufactura automotriz

El rango de variabilidad de los servicios de transporte terrestre de pasajeros es de 13.5 puntos, contra 42.9 para el autotransporte de carga

En el caso del transporte por ferrocarril, las tasas de crecimiento reflejan una volatilidad que depende en parte de la manufactura automotriz, su principal demandante.

En cuanto a los ingresos por subsector, se observa que 54.3 por ciento de los ingresos provienen de los subsectores de autotransporte de carga (31.3 por ciento) y de transporte terrestre de pasajeros (23.0 por ciento, dividido en 9.0 por ciento para el transporte colectivo urbano y 13.9 por ciento para el foráneo).

Adicionalmente, el almacenamiento es el subsector que presenta mayores tasas de crecimiento y se observa un incremento aún mayor de las mismas en el cuarto trimestre de 2017, después de una relativa desaceleración en el tercer trimestre de 2017.

Adicionalmente, el almacenamiento es el subsector que presenta mayores tasas de crecimiento y se observa un incremento aún mayor de las mismas en el cuarto trimestre de 2017, después de una relativa desaceleración en el tercer trimestre de 2017.

Dicho aumento puede deberse principalmente a la reposición de inventarios locales de grandes comercializadoras con presencia internacional, al haber ampliado su capacidad después de una disminución de inventarios en el primer semestre de 2017 ante una mayor expectativa inflacionaria y de riesgo cambiario.

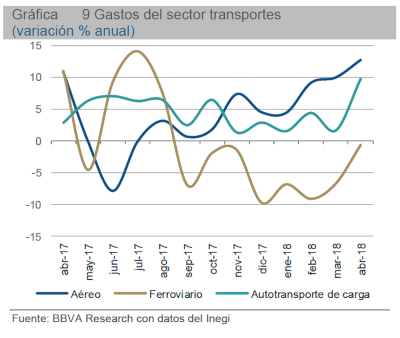

Por el lado de los gastos, el panorama es similar; no obstante, al observar las tasas de crecimiento, es clara la ampliación del margen de operación de las empresas transportistas ferroviarias, al disminuir los gastos mientras que se incrementan los ingresos del subsector.

En el caso del almacenamiento, los márgenes también han experimentado un incremento, con los ingresos creciendo, en promedio, a mayor tasa que los gastos.

Red ferroviaria no responde

a necesidades de la economía nacional

El rezago ferroviario de México es patente y ha sido ampliamente discutido en análisis de desarrollo regional.

Asimismo, solucionarlo constituyó una de las propuestas contempladas dentro del Plan Nacional de Desarrollo 2013-2018 que no ha sido llevada a cabo.

La apertura de líneas interurbanas tampoco ha llegado a su terminación, como es el caso del ferrocarril México-Toluca, el cual ha visto grandes incrementos en gastos con respecto al proyecto inicial presentado.

El estudio de la red ferroviaria en México, puede realizarse por medio de un análisis de redes de transporte, utilizando los conceptos de centralidad y de coherencia de una red.

El primero, define una medida sobre una red para identificar la centralidad relativa de un nodo (en este caso una población); la segunda, define qué tan lejos está la red actual de una red ideal, de acuerdo a la transmisión de valor en la misma.

El análisis está basado en el artículo escrito por De la Peña (2012), en el cual se analizan las redes aéreas y carreteras de México.

Centralidad de los nodos en la producción

Con respecto a la red ferroviaria, dos tipos de análisis son necesarios.

Las medidas de centralidad y coherencia en una red son resultado del cálculo de los valores y vectores propios de la matriz de adyacencia de la red, así como de la discrepancia entre los grados de conectividad idóneos – por nodo y generales – con respecto a un vector de parámetros locales (en este caso, población o producción manufacturera).

Con respecto al número de pasajeros que se encuentran en cada núcleo poblacional, el resultado es análogo al estudio realizado para la red carretera nacional, y se realizó el ejercicio de duplicar las medidas correspondientes.

Adicionalmente, siendo la manufactura el principal demandante de servicios de transporte ferroviarios, se elabora un estudio con el volumen de producción por áreas geográficas – zonas metropolitanas, puertos y ciudades fronterizas – y se realiza un análisis análogo para evaluar la centralidad de los nodos en la producción y la red idónea que responda a la producción manufacturera actual.

El análisis se realiza para la red ferroviaria nacional y la interconectividad dentro de México, pero no alude al transporte internacional de mercancías, por lo que la interpretación de conectividad de puertos y ciudades fronterizas debe ser cautelosa.

Nodos e interconectividad

Un puerto podría aparecer sobreconectado en un análisis de conectividad nacional, mientras que tendría una conexión más cercana a la idónea si se tomara en cuenta el flujo de mercancías proveniente o dirigido al extranjero; un claro ejemplo de esto es el puerto de Topolobampo, Sinaloa.

Lo mismo sucede con algunas ciudades fronterizas, como es el caso de Ojinaga, Chihuahua.

Los resultados del ejercicio se resumen en las siguientes tablas:

La coherencia es una medida de idoneidad que toma valores entre cero y uno; cero representa una total falta de coherencia y uno representa el caso donde la estructura de la red cubre eficientemente las necesidades de la población, o sea, una red perfectamente coherente o idónea.

Se puede observar que en general, el grado de conectividad de los nodos en la red ferroviaria es inferior al idóneo; es decir, dada la población o la producción manufacturera en las localidades estudiadas, la red ferroviaria no es suficiente para cubrir la demanda potencial en estos nodos.

Asimismo, se observan casos en donde existe subconexión con respecto a la producción manufacturera, pero sobreconexión con respecto a la población, como es el caso de la comarca lagunera, Tampico, Aguascalientes, Chihuahua y Saltillo.

En estas localidades, el desarrollo de la red ferroviaria es más que suficiente para las necesidades en cuanto a población y no es suficiente para las necesidades de conectividad de la industria manufacturera.

Inversiones en el sector

Con respecto a las inversiones en el sector, se puede decir que en las localidades subconectadas, existe una demanda potencial por servicios de transporte ferroviario que no está cubierta con la red actual.

Asimismo, en los casos de sobreconexión, se concluye que existe la infraestructura ferroviaria suficiente para responder a una mayor demanda poblacional o de la industria manufacturera, según sea el caso.

Por lo tanto, la tipificación y el orden resultante del análisis, puede servir de base para la evaluación y jerarquización de proyectos de inversión y desarrollo local.

La medida de coherencia, que refleja qué tan cerca está la red ferroviaria de la red idónea, es mucho menor cuando el análisis se hace con respecto a la producción manufacturera que cuando se hace con respecto a la población.

Esto puede ser consecuencia directa de la historia de los ferrocarriles en México y su construcción a finales del siglo XIX como una forma de desplazar trabajadores, además de minerales.

No obstante, hoy en día resulta ineficiente que la red existente responda a la población más que a la producción de la industria manufacturera, su principal demandante.

Empleo en transportes crece,

aunque a tasas más moderadas

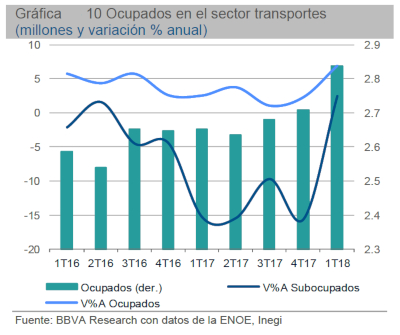

Como resultado del crecimiento en el sector transportes, así como de los programas de formalización del empleo, el número de trabajadores ocupados en el sector (en comparación con las cifras de un año anterior), ha experimentado un constante aumento en los últimos años.

La población subocupada presenta tasas de crecimiento menores a las de la población ocupada, según datos de la ENOE, reflejando una reducción del porcentaje de la población en esta situación laboral.

Por otra parte, los trabajadores ocupados mantienen tasas de crecimiento anuales constantes de alrededor de 5 por ciento en el sector, como se puede observar en el gráfico 10.

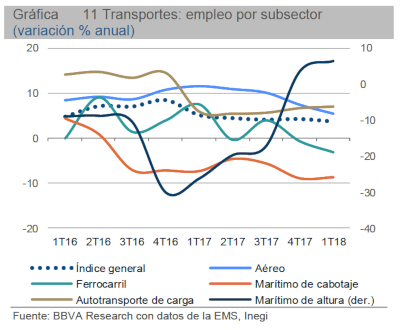

Analizando el empleo por subsector, se puede observar que los subsectores de transporte marítimo (ya sea de altura o de cabotaje) experimentaron una tasa de crecimiento negativa en el segundo semestre de 2016 y hasta el tercero de 2017.

Esta tendencia se revierte a partir de cuarto trimestre de 2017 para el caso del transporte marítimo de altura.

La remodelación y adaptación de varios puertos, como Manzanillo, Lázaro Cárdenas y Altamira, pueden explicar esta caída en el empleo, ya sea por sustitución de funciones de la fuerza laboral (registrándose en sectores como la construcción de infraestructura portuaria).

Dinámica del crecimiento del empleo

De acuerdo con lo esperado, los sectores de almacenamiento y de transporte aéreo presentan las mayores tasas de crecimiento del empleo, acorde al crecimiento de los ingresos y gastos en estos subsectores.

A finales de 2017, se puede observar una caída en el empleo en el subsector ferroviario.

Dentro de la actividad en transportes, los principales insumos son: infraestructura, maquinaria y fuerza laboral.

La infraestructura representa un costo fijo que define la capacidad de provisión de servicios de transporte en un periodo determinado y es específica a cada subsector – aeropuertos, puertos marítimos, caminos y puentes son ejemplo de esto.

El grado de sustitución entre factores de la producción es menor cuando existen complementariedades fuertes y, por lo tanto, la infraestructura y la maquinaria definen en gran parte la fuerza laboral demandada en cada subsector.

Un claro ejemplo actual es la proyección de generación de empleos que propiciará el Nuevo Aeropuerto Internacional de la Ciudad de México (NAICM), la cual se estima en 1.4 millones de empleos – directos e indirectos – para el año 2024, de acuerdo a la nueva capacidad operativa, según la Cámara Nacional de Aerotransportes (Canaero).

De estos empleos, 400 mil serían generados directamente por el NAICM.

Si se comparan estas cifras con las de la Secretaría de Comunicaciones y Transportes (SCT), se observa que esta última presenta una cifra de 500 mil empleos generados por el NAICM, desde su diseño hasta su fase de operación.

Crédito refleja oportunidades

en el subsector ferroviario

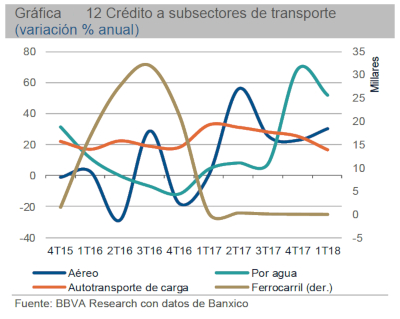

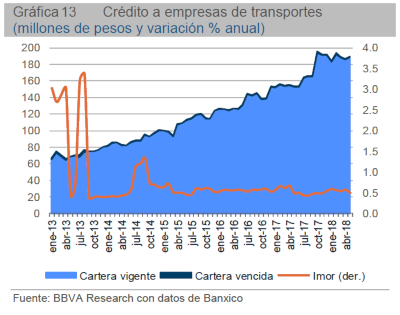

El comportamiento del crédito de la banca comercial a empresas transportistas ha experimentado un alza en términos reales en los últimos años.

Los subsectores de autotransporte de carga, transporte aéreo y por agua, presentaron tasas de crecimiento positivas.

En el caso del transporte por agua, ello implica una recuperación, después de la contracción del crédito en la segunda mitad de 2016.

También en el subsector ferrocarrilero, después de una expansión del crédito excepcional en 2016, durante 2017 se observaron tasas de crecimiento más discretas, aunque alcanzando una tasa de crecimiento promedio anual mayor a 100 por ciento.

Durante el último lustro, y en especial desde 2015, la cartera de crédito al sector transportes por parte de la banca comercial presenta una morosidad baja y estable en comparación con la observada en la década de 2004 a 2013.

Destaca que el índice de morosidad sólo fue mayor a 5 puntos en el primer trimestre de 2011.

Los dos últimos años, se observa un incremento en el crédito a empresas de transporte por ferrocarril, lo cual podría suponer una reactivación del subsector.

Sin embargo, es aún muy pronto para analizar el efecto final del crédito otorgado y su transmisión hacia un subsector de transporte ferroviario más dinámico y eficiente.

Para 2018, de acuerdo al crecimiento del sector y la evolución de la cartera crediticia en los últimos años, se espera que el crédito a empresas de transporte continúe creciendo a tasas promedio cercanas a 20 por ciento anual.

El sector transportes crecerá

4.4 por ciento en 2018

Adicionalmente, se estima que el sector transporte crezca 4.4 por ciento en 2018, tasa mayor a la estimada para el crecimiento de la economía en su conjunto y que, por ende, la participación de los transportes en el PIB aumente de nuevo, y se mantenga relativamente estable en la mezcla de actividades terciarias.

Sin embargo, el resultado de las negociaciones del TLCAN es un punto esencial para definir la trayectoria del comercio y las manufacturas y, por tanto, del sector transportes en el corto y mediano plazo.

Respecto a la manufactura de exportación, se espera que continúe el crecimiento del comercio automotriz, el cual ha sido uno de los principales impulsores del sector transportes.

Asimismo, los encadenamientos regionales en la producción manufacturera – tanto automotriz, como de otras manufacturas – constituyen un punto crucial para el sector transportes, al existir la necesidad de movilizar bienes intermedios a través de la frontera y a lo largo de la cadena de valor.

Infraestructura fundamental para el comercio mundial

Dentro de la red de comercio internacional, la infraestructura de transportes es fundamental para consolidar a México como una plataforma logística y un punto de conexión a nivel global.

El resultado de las negociaciones del TLCAN y acuerdos comerciales adicionales forjarán parte de este objetivo y dictarán gran parte de los flujos de mercancías y de inversión en infraestructura de transportes.

Una red ferroviaria y portuaria más eficiente – en el sentido de que responda a las necesidades de la economía – consolidaría a México como plataforma logística en el comercio internacional.

Asimismo, potenciaría el crecimiento de la industria manufacturera y elevaría la competitividad de la producción nacional.

Crecimiento esperado del crédito de 20% anual

Por parte del crédito a empresas transportistas, se esperan en 2018 tasas de crecimiento similares a la de los últimos años, con una tasa de crecimiento anual promedio cercana a 20 por ciento.

Esto es consistente con el crecimiento esperado del sector y de los sectores demandantes de servicios de transporte.

Adicionalmente, proyectos como el NAICM, otras obras de infraestructura, y la inversión en nuevas tecnologías en materia de transportes apuntan a consolidar esta previsión.

Además, existe evidencia de la fortaleza del mercado interno ante los choques externos y presiones derivadas del entorno económico y financiero global.

Durante el 2018, el PIB transportes avanzará a 4.4 por ciento, continuando su moderado, pero constante aumento en participación dentro del PIB.

Más de ferrocarriles