Tiempo de lectura aprox: 3 minutos, 39 segundos

Por Raumiez Pérez Blanco*

El impacto económico del 11 de septiembre del 2001 es un referente global de lo que puede suceder al no llegar a una paz “sostenible” de Occidente con los grupos radicales del Islam, en particular con ISIS (Estado Islámico).

Bombardear una parte de Siria y pretender acabar con ISIS parece no ser el mejor método para terminar con el terrorismo y los fundamentalismos, según lección de la historia más reciente. El Islam radical y fundamentalista es más que ISIS.

Las experiencias del pasado remoto también son para tomarse en cuenta ¿Quién ganó las cruzadas? Fue el Islam, los cristianos ganaron la primera, pero después perdieron el dominio de los lugares santos. Las demás cruzadas fueron un fracaso para Occidente, Saladino fue el vencedor.

En 2001, luego del 11 septiembre, la guerra de Bush condujo a incrementar el poder y la beligerancia de los yihadistas. A Al Qaeda le salió un cuerpo más potente, ISIS.

¿Qué pasará con la nueva guerra contra el terror y específicamente contra ISIS?

Una ley de la física señala que a toda acción corresponde una reacción en sentido apuesto y con la misma intensidad, puede que esta sea la pauta de las futuras relaciones entre el mundo occidental y el Islam radical, diseminado, sobre todo, por Medio Oriente y África.

Desde el ángulo financiero, es claro que los acontecimientos ocurridos en Francia el 13 de noviembre cambiaron algunos grados las expectativas económicas y financieras globales. En esta lógica, punto de referencia fue el 11 de septiembre.

Después los actos terroristas en Estados Unidos en 2001, hubo recesión en el mundo accidental y fue base de lo ocurrido en 2008, la gran recesión, con epicentro en Estados Unidos. Los impactos fueron múltiples, la quiebra más importante fue la financiera, el inminente default de las instituciones más grandes de EU, fue salvado por el gobierno. Otro sector económico que sufrió grandes pérdidas fue el turismo.

En México el temblor financiero de 2008 se sintió fuerte, afortunadamente los bancos no quebraron porque habían superado la prueba de fuego de 1994 y estaban bien capitalizados, amén que habían sido cautos al prestar dinero en el pasado.

Sin duda, los fundamentales de la economía mexicana en 2008 fueron clave para la defensa del gran choque externo. Por fundamentales, me refiero a variables del equilibrio financiero de las cuentas públicas, incluido el manejo de duda externa e interna. Además de la baja inflación y de una política monetaria y cambiaria conservadora y activa. Los tres precios clave de la economía debían estar ordenados, en línea con la gestión de las finanzas públicas y las cuentas externas: esto es el precio del dólar, el del dinero y el Índice Nacional de Precios.

Hoy la inflación está anclada, abajo del 3 por ciento; la tasa de interés también, la TIIE de cuatro semanas se encuentra en 3.3318 (18.11.2015); y el dólar llevaba una tendencia a la baja, hacia 16.50 pesos, luego de una depreciación de 16 por ciento en el año.

Para el caso de México, es conveniente rescatar el juicio que el Fondo Monetario Internacional (FMI) hizo notar en su informe del Capítulo IV, dado a conocer el día 17 de noviembre pasado, que en sus puntos medulares dice:

“La economía mexicana continúa creciendo sostenidamente mientras que la estabilidad financiera ha sido bien preservada. Sin embargo, dada la apertura de la cuenta de capital de México, hay riesgos externos significativos que afectan las perspectivas económicas, entre ellos, un crecimiento menor a lo esperado tanto de sus socios comerciales más importantes como de las principales economías emergentes, así como un potencial resurgimiento de la volatilidad en los mercados financieros globales.

“Los fundamentos sólidos de México y los marcos de política creíbles ayudarán a la economía a enfrentar choques, mientras que la Línea de Crédito Flexible que el país mantiene con el Fondo Monetario Internacional ha otorgado protección adicional contra riesgos de cola. A su vez, la implementación decisiva de la agenda de reformas estructurales, acompañada de avances en la mejora de la seguridad y el estado de derecho, debieran ayudar a elevar el crecimiento potencial en el mediano plazo.”

Esta sería la fotografía actual. Lo que sigue, es lo importante.

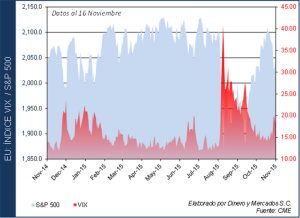

El Índice de Volatilidad de Opciones de Chicago (VIX), el mejor indicador para medir la temperatura de los inversionistas, o el estado de ánimo, señala el retorno a mayor aversión al riesgo, esto es, a mayor miedo los inversionistas recurren a posiciones e inversiones más seguras, afectando un amplio espectro de activos financieros.

Los últimos días de noviembre y todo diciembre de 2015 observaremos movimientos especulativos importantes en dos mercados: inversiones de cartera bursátiles y tipos de cambio.

En América Latina, Argentina, Brasil y Chile sufrirán mayor salida de capitales no residentes. México quizá salga mejor librado, gracias a sus fundamentales, sin embargo, las consecuencias ulteriores se verán en la medida que se produzcan los siguientes acontecimientos de ISIS y de la coalición de países de Occidente en el conflicto.

Hasta el 19 de noviembre de 2015, día de la redacción de este texto, era claro que el país que sería más afectado económicamente por la ola de terror sería Francia. Es pronto para dimensionar la magnitud de la actual ola de terror y su desenlace, sin embargo, es claro que el 13 de noviembre francés es el segundo evento en importancia, después del 11 de septiembre. La reacción de los principales potencia contra ISIS estaba en curso desde el día posterior a los ataques y los mercados financieros estaban relativamente calmados y a la expectativa.

Recuerde, los mercados, especialmente los accionarios, se anticipan a las noticias buenas y malas.

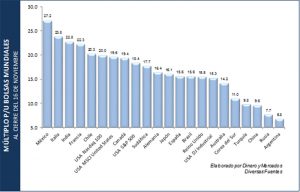

En estas condiciones, mi conclusión es que al conjuntar la mayor aversión al riesgo con la sobre valuación de la mayor parte de los mercado bursátiles del mundo y agregando incertidumbre adicional en la proporción que quiera, los precios de las acciones en el mundo deberán ajustarse en el corto plazo. Observe las dos gráficas adjuntas.

La recomendación de los expertos en este sentido será retirarse de los mercados accionarios y mantenerse en posiciones líquidas; en México, en Cetes o cualquier otro instrumento de deuda soberana. El gobierno de México está lejos del default.

Tómelo en cuenta: siempre, el peor de los escenarios puede ser más negativo. Ojalá que no sea el caso. Desafortunadamente, al gobierno de México, dada su escasa influencia global, solamente le queda encomendarse a todos los santos.

* Director del Centro de Negocios Bull Bear

(No importa el orden de formación)